Cập nhật vĩ mô tháng 9 : Quý thứ 4 liên tiếp duy trì vĩ mô tích cực

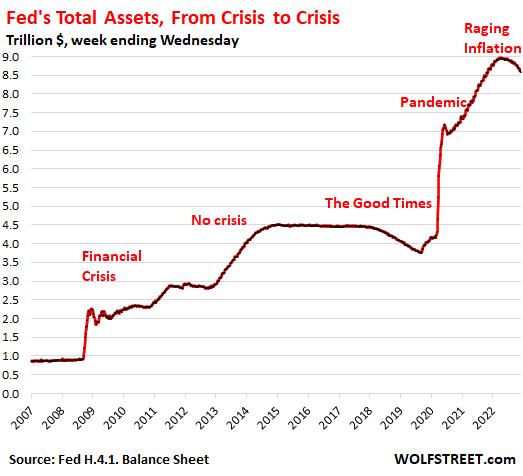

Fed tăng lãi suất lên cao nhất 22 năm, nhưng nhiều dấu hiệu cho thấy FED đang đi về cuối giai đoạn thắt chặt tiền tệ !

Fed tăng lãi suất lên cao nhất 22 năm, nhưng nhiều dấu hiệu cho thấy FED đang đi về cuối giai đoạn thắt chặt tiền tệ !

Xem lại vĩ mô tháng 6 tại đây : https://phantichchungkhoan.net/cap-nhat-vi-mo-thang-6-tiep-tuc-duy-tri-gam-mau-sang/

I. Vĩ mô thế giới

Ngày 26/7, sau phiên họp chính sách kéo dài hai ngày, Fed thông báo nâng lãi suất thêm 25 điểm cơ bản (0,25%). Lãi suất tham chiếu tại Mỹ hiện vào khoảng 5,25-5,5% – cao nhất kể từ năm 2001.

Fed đánh giá rằng thị trường việc làm vẫn mạnh và nền kinh tế tăng trưởng ở mức độ “vừa phải”. Đánh giá này lạc quan hơn so với tháng 6, khi quan chức Fed cho rằng tăng trưởng ở mức “khiêm tốn”.

Tháng trước đó, Fed đã tạm dừng quá trình thắt chặt để đánh giá tình trạng của nền kinh tế sau vụ sụp đổ của ba ngân hàng địa phương hồi đầu năm. Cho đến nay, cơ quan này đã tăng lãi 11 lần kể từ tháng 3/2022, nhằm để hạ nhiệt lạm phát hiện vẫn gấp đôi mục tiêu.

Tuy nhiên,các nhà giao dịch trên thị trường tương lai của lãi suất liên bang cũng đặt cược rằng Fed đã hoàn tất chiến dịch thắt chặt tiền tệ.

Những số liệu mới nhất về thị trường việc làm một tín hiệu đáng mừng đối với Fed sau khi cơ quan này nâng chi phí vay lên mức cao nhất trong 22 năm nhằm làm giảm nhu cầu và giảm bớt áp lực lạm phát trên toàn bộ nền kinh tế.

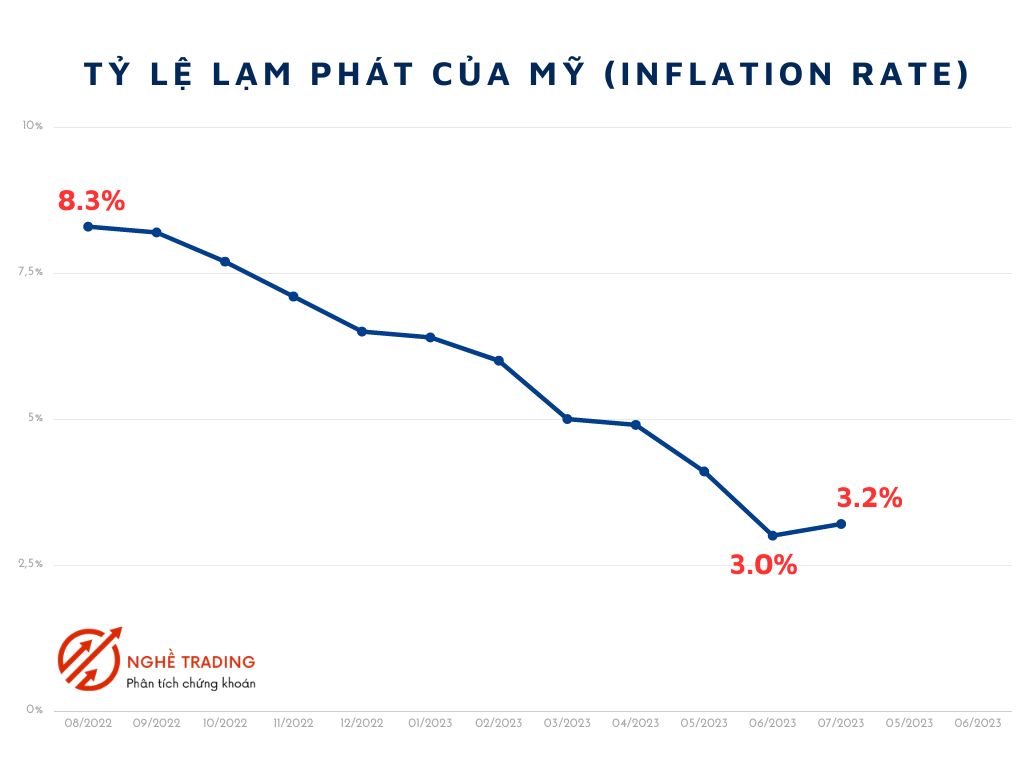

1/ Tỷ lệ lạm phát của Mỹ có dấu hiệu hạ nhiệt

Tỷ lệ lạm phát hàng năm ở Mỹ tăng lên 3,2% vào tháng 7 năm 2023 từ mức 3% trong tháng 6, nhưng thấp hơn dự báo 3,3%. Nó đánh dấu sự dừng lại trong 12 tháng giảm liên tiếp do các hiệu ứng cơ bản. Một năm trước đó, lạm phát đã bắt đầu giảm từ mức đỉnh 9,1%. Vào tháng 7 năm 2023, chi phí năng lượng giảm 12,5%, thấp hơn mức giảm 16,7% trong tháng 6, với giá dầu nhiên liệu giảm với tốc độ nhỏ hơn (-26,5% so với -36,6%), xăng (-19,9% so với -26,5%) và dịch vụ gas tiện ích (-13,7% so với -18,6%). Ngoài ra, chi phí may mặc (3,2% so với 3,1%) và dịch vụ vận tải (9% so với 8,2%) cũng tăng nhiều hơn. Mặt khác, giá điện tăng 3%, dưới 5,4% trong tháng 6 và lạm phát chậm lại đối với thực phẩm (4,9% so với 5,7%), nhà ở (7,7% so với 7,8%) và phương tiện mới (3,5% so với 4,1%). Chi phí dịch vụ y tế giảm 1,5% (so với -0,8%) và giá ô tô và xe tải cũ giảm 5,6% (so với -5,2%)

Biểu đồ : Tỷ lệ lạm phát của Mỹ tiếp tục giảm mạnh từ đầu năm 2023 và tăng nhẹ từ tháng 07

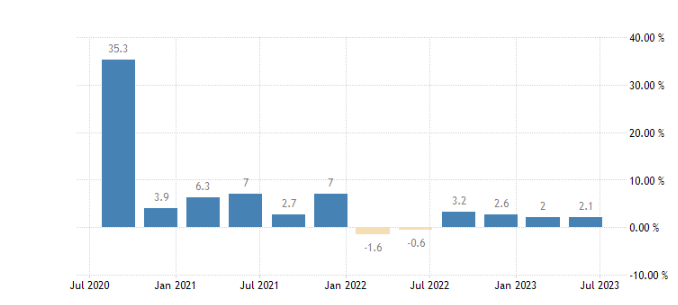

2/ GDP tiếp tục duy trì tăng trưởng dương trong quý II

Nền kinh tế Mỹ tăng trưởng với tốc độ hàng năm là 2,1% trong quý 2 năm 2023, so với con số sơ bộ là 2,4% và mức tăng trưởng của quý đầu tiên là 2,0%. Những điều chỉnh giảm xuống đối với cả đầu tư hàng tồn kho tư nhân và đầu tư cố định phi dân cư đã được bù đắp một phần bằng việc điều chỉnh tăng chi tiêu của chính quyền tiểu bang và địa phương. Tốc độ tăng trưởng giảm bớt đối với cả chi tiêu của người tiêu dùng (1,7% so với 4,2% trong Q1) và tiêu dùng của chính phủ (3,3% so với 5,0%), trong khi đầu tư cố định phi dân cư chứng kiến mức tăng đáng kể nhất trong gần một năm (6,1% so với 0,6%). Trong khi đó, xuất khẩu đã trải qua sự sụt giảm lớn nhất kể từ sau đợt bùng phát COVID-19 vào Quý 2 năm 2020 (-10,6% so với 7,8% trong Quý 1) và đầu tư cố định vào khu dân cư sụt giảm trong quý thứ 9 liên tiếp (-3,6% so với -4,0%).

Biểu đồ : Tăng trưởng GDP của Mỹ qua các quý

3/ Sức mạnh đồng Đô la Mỹ xác nhận vẫn chưa vượt biên 104

Chỉ số đồng Dollar Mỹ đã tạo đỉnh và giảm mạnh trong nửa đầu năm 2023.Tuy nhiên, kể từ cuối tháng 7 chỉ số này phục hồi mạnh trở lại vùng kháng cự cũ là xung quanh 104 và đã xác nhận tín hiệu chưa vượt thành công. Đây là yếu tố hỗ trợ cho thị trường tài chính toàn cầu tiếp tục hưởng lợi khi sức mạnh Đô la Mỹ vẫn chưa thoát trend giảm ngắn hạn !

Biểu đồ : DXY vẫn giữ vững biên sideway 100-104

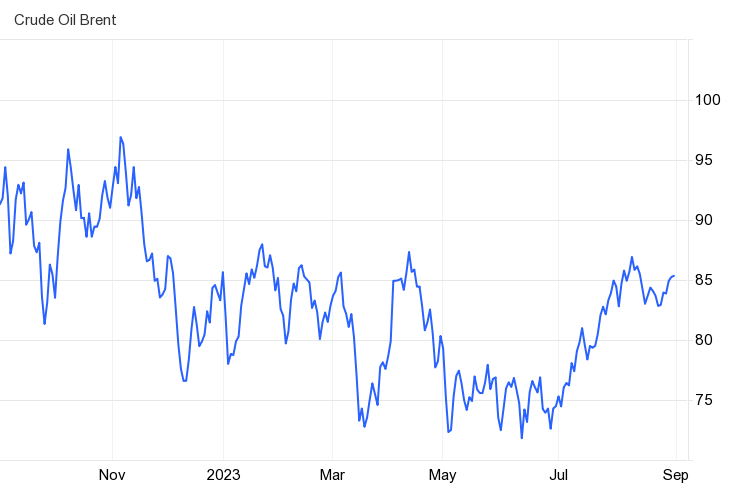

4/ Giá năng lượng vẫn duy trì mức thấp

Giá dầu thô Brent kỳ hạn giữ trên 85 USD/thùng vào thứ Năm sau khi tăng hai phiên liên tiếp, được củng cố bởi lượng tồn kho dầu thô của Mỹ giảm mạnh và kỳ vọng rằng các nhà lãnh đạo OPEC+ sẽ hạn chế nguồn cung toàn cầu. Dữ liệu EIA cho thấy dự trữ dầu thô của Mỹ giảm 10,6 triệu thùng trong tuần trước, vượt xa dự báo giảm 3,3 triệu thùng. Cũng có những suy đoán rằng Ả Rập Saudi và Nga sẽ gia hạn cắt giảm sản lượng và xuất khẩu sang tháng 10, mặc dù chưa có quyết định chính thức nào được đưa ra. Trong khi đó, dữ liệu mới nhất cho thấy hoạt động sản xuất của Trung Quốc giảm ít hơn dự kiến trong tháng 8, trong khi hoạt động dịch vụ vẫn mở rộng. Tại Mỹ, số liệu GDP cập nhật cho thấy nền kinh tế nước này tăng trưởng chậm hơn dự kiến trong quý 2 và số việc làm được tạo ra chậm hơn dự kiến trong tháng 8.

.

Biểu đồ : Dầu thô Brent phục hồi nhẹ từ cuối tháng 7

5/ Giá Đồng tương lai phục hồi tích cực

Đồng tương lai đạt mốc 3,7 USD/pound, tăng trở lại từ mức thấp nhất trong sáu tháng là 3,5 USD chạm vào ngày 24 tháng 5 do lo ngại về nguồn cung và kỳ vọng về các biện pháp kích thích của chính phủ lấn át bằng chứng về hoạt động mua hàng thấp. Các công ty lớn trên thị trường tiếp tục bày tỏ lo ngại rằng nguồn cung đồng không thể theo kịp kỳ vọng về nhu cầu dài hạn, vì kim loại này là nguyên liệu thô chính để chuyển đổi sang các nguồn tài nguyên tái tạo. Dự trữ đồng tại Sàn giao dịch kỳ hạn Thượng Hải giảm xuống dưới 135 nghìn tấn trong tháng 5, mức thấp nhất trong năm nay và tồn kho tại Sàn giao dịch kim loại London là dưới 60 nghìn tấn, thấp nhất kể từ năm 2005. Ngoài ra, Chile cho biết sản lượng năm nay ước tính giảm lên tới 7% sau mức giảm 10,6% vào năm 2022

Biểu đồ : Giá Đồng tương lai phục hồi

5/ Chỉ số Dow Jones phục hồi ấn tượng

Chỉ số Dow Jones có thời điểm phục hồi ngang mức 35,600, tiệm cận mức đỉnh lịch sử thiết lập tháng 01/2022.

Biểu đồ : Chỉ số Dow Jones của chứng khoán Mỹ

II. Vĩ mô Việt Nam

1/ GDP Việt Nam tiếp đà tăng trưởng trong quý II

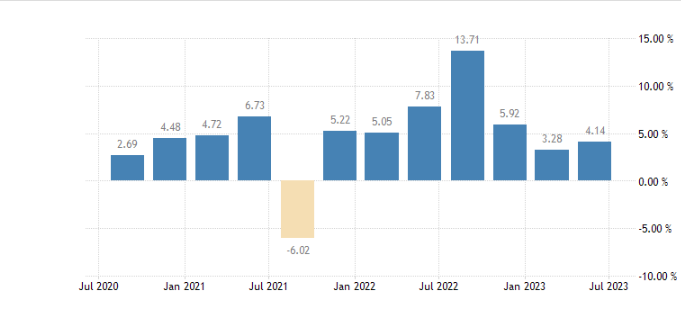

Dữ liệu nhanh cho thấy tổng sản phẩm quốc nội của Việt Nam tăng 4,14% so với cùng kỳ năm ngoái trong quý 2 năm 2023, nhanh hơn mức tăng trưởng 3,28% được điều chỉnh nhẹ trong quý 1 và đánh dấu giai đoạn tăng trưởng thứ bảy liên tiếp. Đóng góp chính cho sự mở rộng này là khu vực dịch vụ tăng 6,11%, tiếp theo là nông, lâm nghiệp và thủy sản (3,25%); và công nghiệp, xây dựng (2,50%). Việc cắt giảm thuế giá trị gia tăng và giảm chi phí vay đã thúc đẩy tiêu dùng. Trong nửa đầu năm, nền kinh tế tăng trưởng 3,72% so với cùng kỳ năm 2022. Trong năm nay, chính phủ dự kiến nền kinh tế sẽ tăng trưởng khoảng 6,5%, thấp hơn mức cao nhất thập kỷ là 8,02% đạt được vào năm 2022

Biểu đồ : Tăng trưởng GDP các quý của Việt Nam

2/ Lợi suất trái phiếu chính phủ tiếp tục đi ngang vùng thấp hỗ trợ

Lợi suất trái phiếu chính phủ 10 năm của Việt Nam tiếp tục sideway biên độ 2.5%-2.7%,chưa có dấu hiệu thoát trend giảm từ đầu năm 2023 đến nay.

Để dòng tiền trở lại các kênh đầu tư mà cụ thể ở đây là chứng khoán thì lợi suất trái phiếu chính phủ phải giảm. Có thể thấy, từ đầu năm 2022 khi lợi suất này tăng liên tục từ vùng 2.1% lên đến thời điểm hiện tại là 5.1% thì đà bán tháo hàng loạt đã diễn ra ở TTCK, mất thanh khoản thị trường bất động sản,..cũng như các kênh đầu tư rủi ro khác !

Biểu đồ : Lợi suất trái phiếu chính phủ 10 năm của Việt Nam tiếp tục đi ngang vùng thấp hỗ trợ

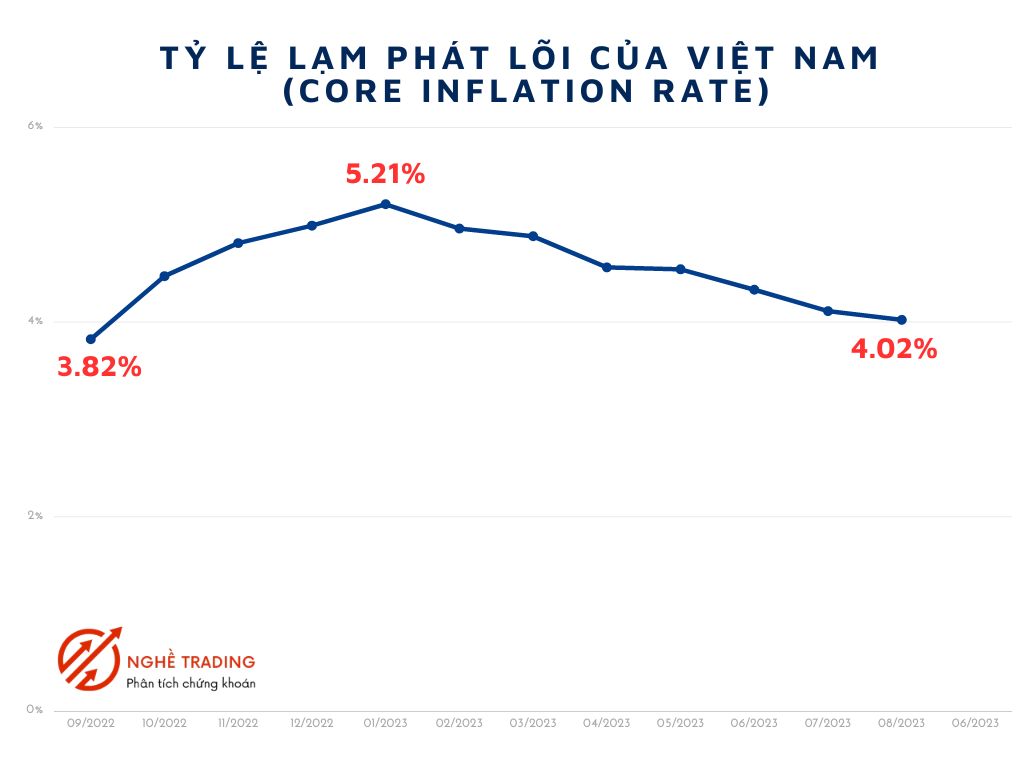

3/ Tỷ lệ lạm phát lõi tiếp tục giảm

Tỷ lệ lạm phát cơ bản (lạm phát lõi) hàng năm ở Việt Nam giảm xuống 4,02% trong tháng 8 năm 2023 từ mức 4,11% của tháng trước, đánh dấu mức tăng nhẹ nhất kể từ tháng 9 năm 2022

.

Biểu đồ : Tỷ lệ lạm phát cơ bản của Việt Nam tiếp tục giảm

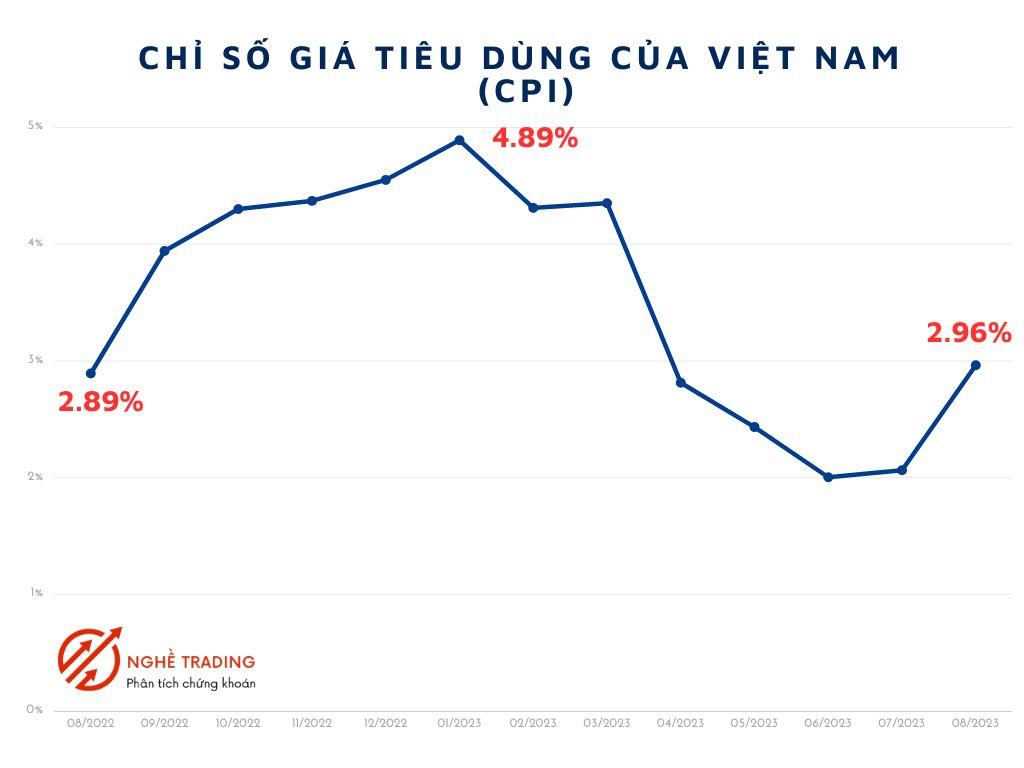

5/ Chỉ số giá tiêu dùng (CPI) tăng trong tháng 08

Biểu đồ : Chỉ số giá tiêu dùng (CPI) của Việt Nam

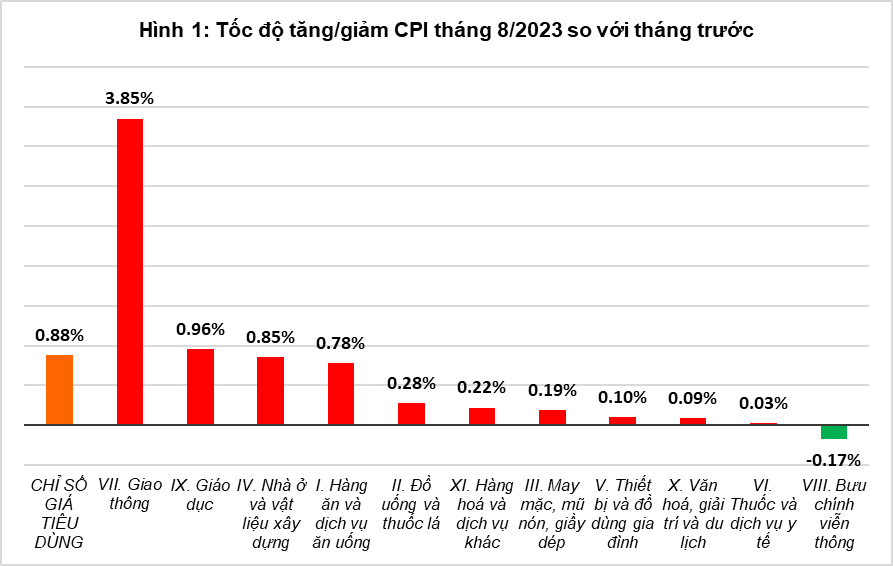

Giá xăng dầu, giá gạo trong nước tăng theo giá thế giới, giá nhà ở thuê tăng theo nhu cầu là những nguyên nhân chính làm cho chỉ số giá tiêu dùng (CPI) tháng 8/2023 tăng 0,88% so với tháng trước. So với tháng 12/2022, CPI tháng Tám tăng 2,02% và so với cùng kỳ năm trước tăng 2,96%.

Bình quân 8 tháng năm 2023, CPI tăng 3,1% so với cùng kỳ năm trước

Ảnh : Tổng cục thống kê

4/ VN-Index phục hồi ấn tượng

Biểu đồ : Chỉ số VN-Index lấy lại mốc 1,200 điểm sau khi sụt giảm sâu dưới 900 điểm

Kết luận : Góc nhìn của Phân Tích Chứng Khoán

1/ Vĩ mô thế giới : Nhiều tín hiệu cho thấy chu kỳ thắt chặt tiền tệ của FED đang đi đến hồi kết. Giá năng lượng phục hồi nhẹ, tuy nhiên khả năng đây cũng chỉ là sóng hồi ngắn hạn, khi giá dầu vẫn dưới 90$/thùng là một yếu tố tiền đề giúp lạm phát sẽ tiếp tục hạ nhiệt, triển vọng về trung dài hạn chúng ta sẽ đánh giá lại cuối năm 2023. Nhu cầu thế giới về kim loại đồng phục hồi trở lại, báo hiệu nền kinh tế đang vực dậy sau thời gian dài trì truệ. Nhìn chung, các thị trường chứng khoán trên thế giới đã phục hồi rất tốt tiệm cận đỉnh cũ lịch sử như Nhật Bản, Đức, Mỹ,..thậm chí cả một quốc gia như Nga, ảnh hưởng chiến sự nhưng chỉ số MOEX cũng đã phục hồi hơn 80%.

2/ Vĩ mô Việt Nam :

- Đối với nền kinh tế phụ thuộc nhiều FDI như Việt Nam thì tỷ giá luôn là bài toán mà nhà điều hành luôn cân nhắc kỹ. Thời gian qua khi tỷ giá có dấu hiệu tăng trở lại, nhiều nhà đầu tư bắt đầu lo lắng về việc đảo chiều chính sách hỗ trợ tỷ giá, tuy nhiên khi DXY còn đi ngang 100-104 thì chính sách nới lỏng của Việt Nam sẽ tiếp tục duy trì và dự trữ ngoại hối sẽ tiếp tục tăng đến cuối năm, thanh khoản tiền Đồng hệ thống sẽ tiếp tục dồi dào.

- Chỉ số giá tiêu dùng CPI tăng , tuy nhiên chủ yếu do giá xăng dầu, theo đánh giá của chúng tôi nhiều khả năng về mặt ngắn hạn giá dầu thô sẽ kết thúc nhịp phục hồi ngắn hạn ở đây, điều này sẽ kéo giảm trở lại giá xăng dầu trong nước. CPI sẽ phục hồi nhẹ rồi giảm trở lại thời gian đến. Nếu loại bỏ các yếu tố này thì chúng ta có thể thấy lạm phát lõi của Việt Nam không hề tăng, thậm chí giảm về 4.02%. Như vậy biến số lạm phát theo chúng tôi sẽ không là bài toán đau đầu cho nhà điều hành, ít nhất đến cuối quý IV/2023

- Lợi suất TPCP chưa thoát trend giảm, đây cũng là chỉ báo cho việc các kênh đầu tư rủi ro như chứng khoán,bất động sản,..sẽ tiếp tục hưởng lợi

>> Tất cả tiếp tục chỉ ra rằng trong cuối Quý III-đầu quý IV năm 2023 nhiều khả năng cao TTCK Việt Nam sẽ tiếp đà phục hồi, vùng điểm số có thể đạt được nâng lên mốc 1,400-1,450 điểm.

Lưu ý : Chúng tôi miễn trừ trách nhiệm những thông tin phân tích trong bài viết. Tất cả chỉ là tham khảo !!