NHNN bơm thanh khoản mạnh nhất trong nhiều năm

Ngân hàng Nhà nước đã cho các ngân hàng vay gần 43.064 tỷ đồng qua kênh OMO trong phiên giao dịch 23/5 – mức cao nhất trong nhiều năm trở lại đây.

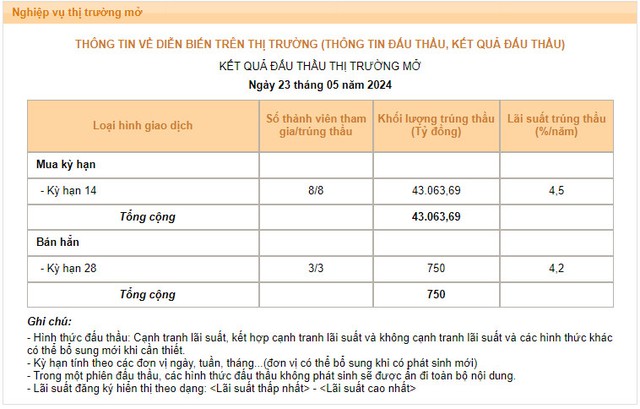

Phiên giao dịch 23/5 ghi nhận giao dịch đột biến trong hoạt động cho vay cầm cố giấy tờ có giá (OMO) của Ngân hàng Nhà nước. Theo đó, 8 thành viên thị trường đã vay nhà điều hành gần 43.064 tỷ đồng với kỳ hạn 14 ngày và lãi suất là 4,5%/năm.

So với phiên trước đó, khối lượng trúng thầu OMO đã tăng hơn 18.000 tỷ đồng và là mức trúng thầu cao nhất trong nhiều năm trở lại đây. Bên cạnh đó, kỳ hạn cho vay trên kênh OMO cũng đã tăng từ 7 ngày trong các phiên trước lên 14 ngày, trong khi lãi suất vẫn giữ nguyên so với phiên 22/5 ở mức 4,5%/năm.

Chia sẻ với người viết, một chuyên gia có nhiều năm kinh nghiệm trong lĩnh vực kinh doanh nguồn vốn tại ngân hàng cho biết, nhu cầu vay OMO của hệ thống tăng mạnh trong phiên 23/5 do các nhà băng thiếu nguồn thanh toán và cân đối dự trữ bắt buộc.

Cũng trong phiên 23/5, NHNN tiếp tục phát hành tín phiếu mới và cả 3 thành viên tham gia đều trúng thầu với tổng khối lượng 750 tỷ đồng. Đáng chú ý, lãi suất trúng thầu tín phiếu đã tăng từ mức 4%/năm trong phiên hôm qua lên 4,2%/năm. Trước đó, lãi suất trúng thầu tín phiếu đã tăng từ mức 3,9%/năm lên 4%/năm trong phiên 22/5.

Sau khi cấn trừ lượng OMO đáo hạn (48,2 tỷ đồng) và tín phiếu đáo hạn (400 tỷ đồng), NHNN đã bơm ròng cho hệ thống ngân hàng hơn 42.665 tỷ đồng trong phiên 23/5 – mức bơm ròng thanh khoản theo ngày mạnh nhất trong nhiều năm trở lại đây.

Hoạt động bơm ròng kỷ lục của Nhà điều hành diễn ra trong bối cảnh lãi suất liên ngân hàng tăng mạnh.

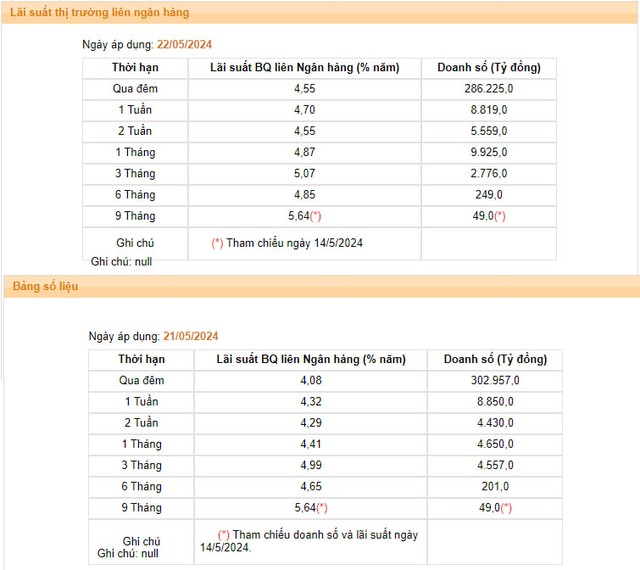

Theo số liệu mới nhất được NHNN công bố, lãi suất VND bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính chiếm khoảng 80 – 90% giá trị giao dịch) đã tăng lên 4,55%/năm trong phiên giao dịch 22/5, từ mức 4,08%/năm trong phiên trước đó.

Cùng với kỳ hạn qua đêm, lãi suất hầu hết kỳ hạn chủ chốt khác cũng tăng mạnh: kỳ hạn 1 tuần tăng từ 4,32% lên 4,7%; kỳ hạn 2 tuần tăng từ 4,29% lên 4,55%; kỳ hạn 1 tháng tăng từ 4,41% lên 4,87%; kỳ hạn 3 tháng tăng từ 4,99% lên 5,07%.

Diễn biến của lãi suất liên ngân hàng song hành với động thái tăng lãi suất OMO và tín phiếu của NHNN trong phiên giao dịch 22/5 – động thái được cho là nhằm thiết lập một mặt bằng lãi suất liên ngân hàng cao hơn trong thời gian tới, qua đó giảm áp lực lên tỷ giá và dự trữ ngoại hối.

Thực tế, trong suốt gần 1 tháng qua, giá USD tại các ngân hàng liên tục kéo sát, thậm chí kịch trần cho phép dù NHNN đã liên tục thực hiện bán ngoại tệ can thiệp. Theo các nguồn thạo tin trên thị trường, lượng ngoại tệ mà NHNN đã bán cho các ngân hàng thương mại đến hết ngày hôm qua đã đạt hơn 3 tỷ USD.

Trong bối cảnh giá bán chạm trần, một số ngân hàng đã chuyển hướng sang điều chỉnh tăng mạnh giá mua vào trong những phiên gần đây. Hiện nay, chênh lệch giá mua – giá bán tại các ngân hàng đã giảm về còn khoảng 200 – 230 đồng/USD, thấp hơn nhiều so với mức 330 – 370 đồng/USD cách đây 1 tháng.

Thông thường khi biến động tỷ giá tăng, chênh lệch giá mua – bán cũng tăng để bù cho rủi ro biến động lên xuống. Chênh lệch này giảm khiến các ngân hàng chịu nhiều rủi ro hơn và khó đưa ra quyết định mua bán, vì vậy có xu hướng làm giảm thanh khoản giao dịch ngoại hối trên thị trường. Bên cạnh đó, chênh lệch giá mua – bán giảm cũng cho thấy áp lực tăng tỷ giá vẫn còn lớn.

Trong báo cáo mới công bố mới đây, Viện Nghiên cứu kinh tế và chính sách (VEPR) và Think Future cho biết, có nhiều công cụ để kiểm soát tỷ giá mà NHNN có thể sử dụng. Nhìn lại hai năm 2022 và 2023, có ba bước để kiểm soát tỷ giá.

Bước 1 là hút thanh khoản, bằng tín phiếu và các nghiệp vụ khác để nâng lãi suất liên ngân hàng. Bước 2 là bán dự trữ ngoại hối, có thể ít, có thể nhiều để thăm dò và ổn định thị trường. Bước 3 là tăng lãi suất điều hành trong trường hợp các bước 1 và 2 chưa đủ để hạ nhiệt tỷ giá.

Theo VEPR và Think Future, hiện nay, NHNN đã thực hiện bước 1 và 2. Mặc dù các cơ quan quản lý đã rất nỗ lực để kiểm soát tỷ giá nhưng trong bối cảnh xuất siêu giảm, áp lực lên cung cầu ngoại tệ sẽ còn kéo dài. Các giải pháp vừa qua là hút thanh khoản hay bán dự trữ ngoại hối sẽ khó đủ để tiếp tục ổn định tỷ giá. Trong bối cảnh đó, tăng lãi suất điều hành sẽ là công cụ hữu hiệu nhất để kiểm soát tỷ giá.