FED không nâng lãi suất, dự báo năm 2024 sẽ có 2 đợt giảm lãi suất

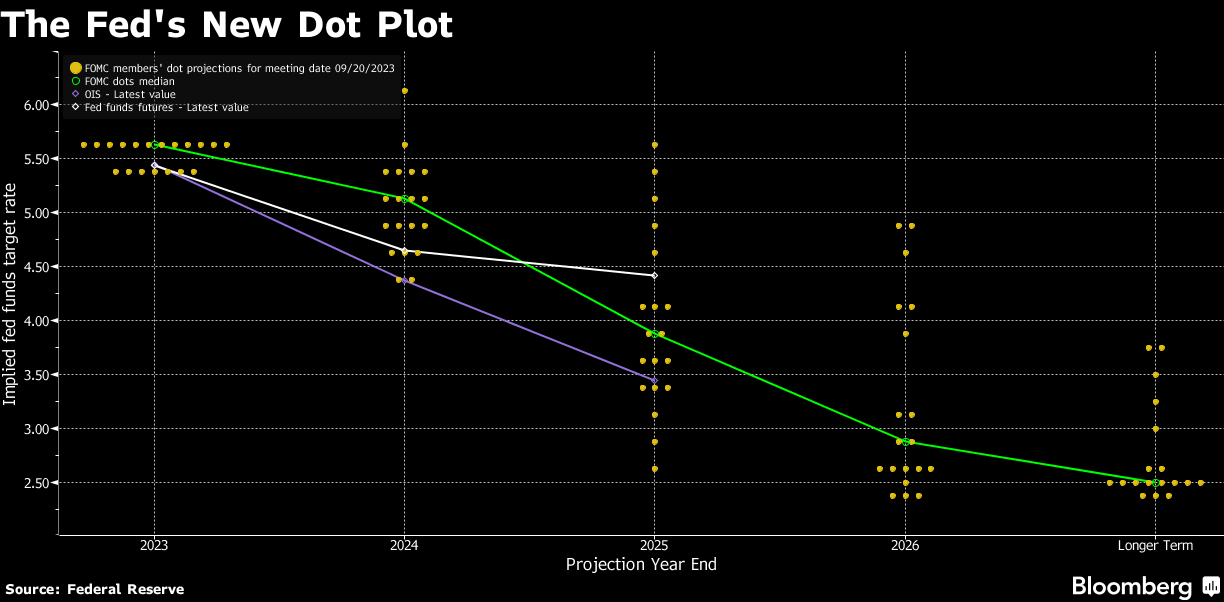

Đúng như dự báo, Fed đã quyết định giữ nguyên lãi suất trong ngày 21/09 (giờ Việt Nam), đồng thời báo hiệu lãi suất có thể tăng thêm một đợt trước khi kết thúc năm 2023. Theo biểu đồ dot-plot mới, lãi suất cao có thể sẽ duy trì trong khoảng thời gian dài hơn.

Thị trường trước đó đã dự báo Fed sẽ giữ nguyên lãi suất quỹ liên bang (Fed funds rate) ở mức là 5.25%-5.5%, là mức cao nhất trong khoảng 22 năm. Đây chính là loại lãi suất mà các ngân hàng áp dụng khi cho ngân hàng khác vay qua đêm và thường có tác động đến các loại lãi suất tiêu dùng.

Lãi suất cao sẽ duy trì lâu hơn, năm 2024 dự báo chỉ có 2 đợt giảm lãi suất

Hiện thị trường vẫn còn đang chưa chắc chắn về bước đi kế tiếp của Ủy ban Thị trường Mở Liên bang Mỹ (FOMC).

Đánh giá dựa trên biểu đồ dot-plot đưa ra vào ngày 21/09, các quan chức Fed có vẻ nghiêng về hướng thắt chặt thêm và duy trì lãi suất cao trong thời gian dài hơn. Biểu đồ dot-plot thể hiện dự báo của từng thành viên Fed về lãi suất trong tương lai.

Theo biểu đồ mới cập nhật, Fed kỳ vọng rằng có thêm 1 đợt nâng lãi suất trong năm 2023. Trong đó, 12 thành viên Fed ủng hộ nâng lãi suất thêm 1 đợt, trong khi 7 thành viên phản đối nâng thêm.

Trong tuyên bố sau cuộc họp, FOMC còn cho rằng “việc thắt chặt chính sách thêm có thể hợp lý”.

Sau đó, Fed dự báo là sẽ quay đầu giảm lãi suất xuống mức 5.1% trong năm 2024. Con số này cao hơn so với dự báo 4.6% đưa ra tại cuộc họp tháng 6/2023. Điều này có nghĩa Fed có thể chỉ giảm 2 đợt trong năm 2024, thay vì 4 đợt như đã dự báo trước đó (với giả định mỗi đợt 25 điểm cơ bản).

Dự báo lãi suất trong năm 2025 cũng được nâng lên mức 3.9%, so với mức dự báo 3.4% hồi tháng 6/2023.

Nhìn xa hơn, các thành viên Fed dự báo lãi suất ở mức 2.9% trong năm 2026. Con số này cao hơn mức Fed cho là lãi suất “trung lập” – tức là không kích thích cũng không kìm hãm kinh tế. Đây cũng chính là lần đầu tiên FOMC đưa ra dự báo lãi suất năm 2026. Trước đó, lãi suất trung lập trong dài hạn được kỳ vọng ở mức 2.5%.

Dự báo GDP tăng trưởng 2.1% trong năm 2023

Cùng với những dự báo về lãi suất, các thành viên cũng nâng mạnh kỳ vọng tăng trưởng kinh tế. Trong năm nay, Fed kỳ vọng GDP tăng trưởng 2.1%, cao gấp đôi so với dự báo đưa ra tại cuộc họp tháng 6/2023 và báo hiệu kinh tế sẽ không suy thoái. Dự báo tăng trưởng GDP năm 2024 sẽ được nâng lên 1.5%, từ mức 1.1% trước đó.

Tỷ lệ lạm phát kỳ vọng – đo lường bằng chỉ số chi tiêu tiêu dùng cá nhân lõi (PCE lõi) – được điều chỉnh giảm xuống 3.7%, giảm 0.2 điểm phần trăm so với dự báo tháng 6/2023. Tương tự, tỷ lệ thất nghiệp được dự báo ở mức 3.8%, thay vì mức 4.1% trước đó.

Thay đổi trong tuyên bố chính sách

Tuyên bố sau cuộc họp cũng có vài thay đổi nhằm phản ánh sự điều chỉnh trong dự báo kinh tế.

FOMC đánh giá hoạt động kinh tế Mỹ “đang tăng trưởng mạnh”, thay vì cụm từ “vừa phải” như tuyên bố lần trước. Họ còn lưu ý “tốc độ tăng việc làm đã chậm lại trong vài tháng gần đây, nhưng vẫn mạnh”. Tại cuộc họp trước đó, Fed mô tả thị trường lao động “rất vững chắc”.

Bên cạnh việc duy trì lãi suất ở mức tương đối cao, Fed cũng sẽ tiếp tục giảm số dư trái phiếu trên bảng cân đối kế toán. Kể từ tháng 6/2022, số dư bảng cân đối của Fed đã giảm khoảng 815 tỷ USD. Theo kế hoạch đề ra, Fed sẽ để 95 tỷ USD trái phiếu đến hạn mỗi tháng mà không tái đầu tư.

Trong những lần xuất hiện công khai gần đây, các quan chức Fed dường như đã thay đổi trong suy nghĩ, từ quan điểm cho rằng thắt chặt nhiều hơn cần thiết để kéo giảm lạm phát sang một quan điểm có vẻ cân bằng hơn. Điều này một phần là do họ cho rằng các đợt nâng lãi suất trước đó chưa thể hiện hết tác động tới nền kinh tế và cần có thời gian.

Hiện ngày càng nhiều dấu hiệu cho thấy Fed có thể tạo ra một đợt hạ cánh mềm cho nền kinh tế, tức kéo giảm lạm phát mà không đẩy kinh tế vào suy thoái sâu. Tuy vậy, bức tranh tương lai vẫn còn khá mù mờ và các quan chức Fed vẫn cẩn trọng, không tuyên bố chiến thắng lạm phát quá sớm.

Nguồn: Vietstock