Cơ hội nào cho quỹ đầu tư bất động sản tại Việt Nam?

Sự ra đời của những quỹ đầu tư bất động sản (BĐS) được kỳ vọng sẽ tạo một kênh đầu tư mới cho những người không đủ tiền mua một BĐS. Tuy nhiên loại hình này hiện vẫn chưa phát triển mạnh ở Việt Nam, thậm chí còn ngày càng thu hẹp.

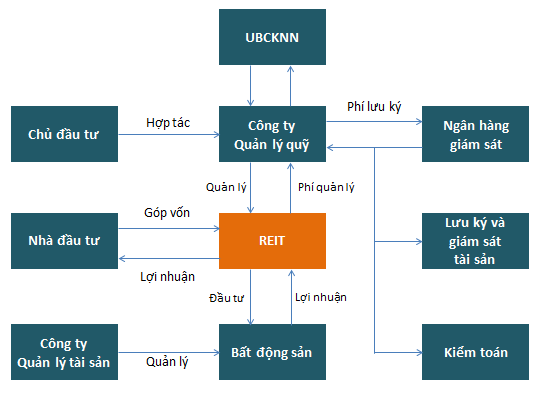

Theo Nghị định 60/2015/NĐ-CP, quỹ đầu tư BĐS (REIT) là quỹ đóng, tức là quỹ sẽ chào bán chứng chỉ quỹ ra công chúng và không được mua lại theo yêu cầu của nhà đầu tư. Hoạt động mang về lợi nhuận chủ yếu của quỹ đến từ việc đầu tư vào BĐS để cho thuê.

Theo đó, cơ cấu đầu tư của quỹ phải dùng tối thiểu 65% giá trị tài sản ròng (NAV) vào các BĐS và cổ phiếu của các công ty BĐS. Công ty quản lý quỹ phải bảo đảm rằng giá mua BĐS không được vượt quá 110% và giá bán không được thấp hơn 90% so với giá tham chiếu. Giá sẽ được tổ chức thẩm định xác định trong thời hạn 6 tháng tính đến thời điểm thực hiện giao dịch.

Quỹ chỉ được sử dụng tối đa 35% NAV để đầu tư vào tiền và các công cụ tương đương tiền, giấy tờ có giá và công cụ chuyển nhượng theo pháp luật như trái phiếu Chính phủ, chứng khoán niêm yết, đăng ký giao dịch, không tính phần đầu tư vào cổ phiếu của công ty BĐS.

Đối với nhà đầu tư, REIT phải dành tối thiểu 90% lợi nhuận đạt được trong năm để chi trả lợi tức. Sau khi chi trả, quỹ vẫn phải bảo đảm thanh toán đủ những khoản nợ, nghĩa vụ tài sản khác đến hạn và bảo đảm NAV không thấp hơn 50 tỷ đồng.

Về việc chào bán chứng chỉ quỹ ra công chúng, quỹ REIT phải đảm bảo một số điều kiện cơ bản như phải có từ 100 nhà đầu tư mua chứng chỉ quỹ trở lên, không tính nhà đầu tư chứng khoán chuyên nghiệp; tổng giá trị vốn huy động phải từ 50 tỷ đồng hoặc cao hơn giá trị vốn tối thiểu dự kiến huy động theo quy định tại điều lệ quỹ (nếu có).

Dù ra đời với vai trò là trung gian giúp nhà đầu tư nhỏ lẻ có thể đầu tư BĐS có giá trị lớn, hiện tại trên thị trường chỉ có 1 quỹ REIT đang niêm yết và hoạt động rõ nét đó là Quỹ Đầu tư BĐS Techcom Việt Nam (TC REIT).

TC REIT hoạt động ra sao?

TC REIT thành lập vào ngày 27/02/2017 với vốn điều lệ huy động ban đầu 50 tỷ đồng, được chia thành 5 triệu chứng chỉ quỹ. Quỹ do Công ty TNHH Quản lý Quỹ Kỹ thương quản lý.

TC REIT tập trung vào đầu tư BĐS và chứng khoán. Trong đó, đầu tư vào một số BĐS cho thuê để thu dòng tiền ổn định, đều đặn như tòa nhà văn phòng, trung tâm thương mại, khách sạn; hoặc có thể xem xét BĐS nhà ở, dự án, chung cư…

Về đầu tư chứng khoán, TC REIT sẽ tập trung vào những cổ phiếu bluechips trên sàn HOSE và HNX hoặc các tài sản có thu nhập cố định, có chất lượng tín dụng tốt như tiền gửi ngân hàng, trái phiếu Chính phủ Việt Nam.

Tuy nhiên trên thực tế, TC REIT hiện chỉ đang tập trung đầu tư vào các cổ phiếu niêm yết trên sàn chứng khoán và trái phiếu. Theo báo cáo tháng 11/2022, quỹ này đang nắm giữ 11 cổ phiếu gồm NLG, VHM, LPB, POW, CTG, ACB, MWG, STB, VRE, MBB và MSN với tổng giá trị đầu tư khoảng 32.5 tỷ đồng, chiếm 59.91% tổng giá trị tài sản. Ngoài ra, TC REIT còn đang nắm 116,323 trái phiếu của VHM với tổng giá trị đạt gần 10.9 tỷ đồng, chiếm hơn 20%. Danh mục còn lại là tiền bán chứng khoán chờ thu và lãi trái phiếu chưa nhận. Cũng theo báo cáo, NAV của quỹ vào cuối tháng 11/2022 đang đạt gần 50.3 tỷ đồng.

Hiện chứng chỉ quỹ của TC REIT đang được niêm yết trên sàn HOSE với mã FUCVREIT. Từ khi niêm yết đến nay, thị giá chứng chỉ quỹ này thường dao động dưới 10,000 đồng/CCQ.

Tính từ đầu năm 2022 đến nay, thị giá FUCVREIT giảm gần 43%, chỉ còn 6,530 đồng/CCQ vào cuối phiên 13/12/2022.

Các quỹ REIT khác

Trước TC REIT, Việt Nam cũng xuất hiện một số quỹ REIT. Tuy nhiên, các quỹ này đã dần lụi tàn và đến nay gần như không còn được nhắc đến.

Quỹ REIT đầu tiên ra đời tại Việt Nam là Indochina Land Holdings (ILH) vào tháng 4/2005 – một sản phẩm của công ty quản lý quỹ Indochina Capital, với số vốn cam kết là 42 triệu USD từ nhà đầu tư cá nhân và tổ chức. Sau đó, Indochina Capital tiếp tục cho ra đời ILH2 và ILH 3 vào năm 2006 và 2010 với trị giá lần lượt 265 triệu và 180 triệu USD.

Các quỹ REIT của Indochina Capital chủ yếu tập trung đầu tư các BĐS thuộc phân khúc cao cấp, một số dự án tiêu biểu như The Nam Hải, Six Senses Côn Dảo, Hyatt Regency Danang, Montgomerie Links Việt Nam, Sofitel Metropole Hà Nội, Indochina Plaza Hanoi…

Đến giai đoạn 2014 – 2015, Indochina Capital lần lượt thoái toàn bộ vốn tại 3 quỹ REIT trên và đến giữa năm 2016, Công ty tuyên bố rút hoàn toàn khỏi hoạt động kinh doanh quản lý quỹ.

Sau khi Indochina Capital ra mắt ILH, một quỹ ngoại khác là VinaCapital cũng cho ra đời quỹ REIT có tên VinaLand Limited (VNL) vào tháng 3/2006. Chứng chỉ quỹ VNL từng được niêm yết trên sàn chứng khoán London nhưng đã hủy niêm yết vào tháng 7/2019. Không lâu sau đó, VinaCapital thanh lý và hoàn tất giải thể VNL vào ngày 10/03/2020.

Được biết, tại thời điểm cuối tháng 06/2017, tổng số tiền đầu tư theo cam kết của quỹ vào thị trường BĐS Việt Nam là hơn 36 triệu USD. Đến ngày 23/07/2018, VNL thông báo thanh lý gần như toàn bộ tài sản.

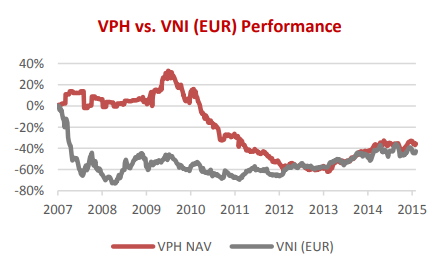

Theo xu hướng chung của thời điểm bấy giờ, hai quỹ lớn khác là Dragon Capital và Saigon Asset Management (SAM) trong năm 2007 – 2008 lần lượt cho ra đời 2 quỹ BĐS khác là Vietnam Property Fund Ltd (VPF) và Vietnam Property Holding (VPH), có cùng nơi đặt trụ sở là Cayman Islands.

Cả 2 quỹ đều cùng đầu tư vào cổ phiếu các công ty BĐS niêm yết có kết quả kinh doanh tốt và dự án tư nhân có tỷ suất sinh lợi cao.

Với tài sản quản lý trị giá 75 triệu USD, VPF niêm yết trên sàn chứng khoán Dublin (Ireland). Một số cổ phiếu mà quỹ này từng đầu tư như SJS, SCR, HAG… Vào cuối tháng 06/2013, NAV của VPF chỉ còn 63.27 triệu USD. Đến ngày 15/10/2019, chứng chỉ quỹ hủy niêm yết.

Còn VPH niêm yết trên sàn chứng khoán Stuttgart (Đức). Sau 10 năm hoạt động, vào 2007, SAM đóng quỹ và sáp nhập với Vietnam Equity Holding (VEH). Một số cổ phiếu BĐS mà VPH từng đầu tư như KDH, DXG, LDG, TDH, SAV, NBB. Lúc mới thành lập, NAV quỹ là 50 triệu USD, theo báo cáo gần nhất thì vào tháng 12/2015, NAV còn 16.5 triệu USD.

Vì đâu REIT “thất sủng”?

Theo nghiên cứu của Ban Quản lý khoa học và Hợp tác quốc tế thuộc Bộ Tài chính vào năm 2020, trên thế giới có khoảng 39 quốc gia có khung pháp lý đối với quỹ REIT nhưng không phải quốc gia nào trong số này cũng có thị trường REIT phát triển. Điển hình chỉ có khoảng 7 quốc gia mà REIT phát triển gồm Mỹ, Úc, Canada, Singapore, Nhật Bản, Đức và Hồng Kông (Trung Quốc) là có đầy đủ khung pháp lý cho hoạt động và sự phát triển của REITs.

Trong cơ chế chính sách, hầu hết REIT đều được hưởng ưu đãi thuế vượt trội như miễn thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân của các khoản lợi tức đầu tư vào REIT. Tuy nhiên, nhằm kiểm soát mức độ rủi ro, đảm bảo độ an toàn cho REIT, các REIT bắt buộc phải đáp ứng các yêu cầu chặt chẽ để được hưởng các ưu đãi.

Bên cạnh đó, để phát triển thị trường quỹ REIT, các nước chú trọng phát triển của các tổ chức trung gian như các công ty tư vấn, quản lý tài sản, công ty cung cấp dịch vụ định giá, môi giới BĐS… góp phần làm tăng tính chuyên nghiệp và chất lượng, minh bạch, hiệu quả cho thị trường REIT. Ngoài ra, họ cho phép chuyển đổi từ các loại hình doanh nghiệp sang REIT theo các quy định; và định hướng, tuyên truyền, phổ cập kiến thức về loại hình đầu tư này ra công chúng.

Nghiên cứu chỉ ra rằng, đã có căn cứ pháp lý để các quỹ REIT có thể thành lập và hoạt động. Tuy nhiên trên thực tế, quỹ REIT ở Việt Nam chưa nhiều và chủ yếu là các quỹ được thành lập ở nước ngoài, tham gia đầu tư vào dự án BĐS ở Việt Nam. Trên thị trường hiện chỉ có một REIT của Việt Nam là TC REIT.

Việc phát triển REIT ở Việt Nam thời gian qua còn nhiều hạn chế, chưa tương xứng với quy mô, kỳ vọng của thị trường; việc tham gia nguồn vốn từ quỹ REIT vào phân khúc BĐS còn ít; chưa huy động được nguồn vốn nhàn rỗi trong nước vào thị trường BĐS.

Nguyên nhân được cho là do khung pháp lý, quy định hiện hành chưa thúc đẩy việc hình thành và hoạt động quỹ; thiếu cơ chế, chính sách khuyến khích việc thành lập, hoạt động của các REIT; thị trường BĐS Việt Nam chưa hấp dẫn để phát triển quỹ REIT; hay yếu tố cản trở của thị trường tài chính. Bên cạnh đó, do các REIT có độ rủi ro cao hơn so với các kênh đầu tư quen thuộc khác của nhà đầu tư tại Việt Nam nên điều đó cũng cản trở sự phát triển của REIT. Ngoài ra, các yếu tố như hạn chế về kiến thức tài chính và thị hiếu đầu tư, xuất hiện các mô hình gọi vốn để đầu tư BĐS mới trên thị trường làm giảm tính hấp dẫn và tăng cạnh tranh của các REIT.Được biết, mãi đến năm 2012, tức sau 7 năm từ thời điểm quỹ REIT đầu tiên ở Việt Nam ra đời, các cơ sở pháp lý căn bản cho việc hình thành và vận hành quỹ đầu tư BĐS tại Việt Nam mới được thiết lập, cụ thể là Nghị định 58/2012/NĐ-CP, sau đó được sửa đổi, bổ sung bởi Nghị định 60/2015/NĐ-CP.

Dù vậy, cơ quan nghiên cứu của Bộ Tài chính vẫn cho rằng, việc phát triển REIT là cần thiết và phù hợp với xu hướng, bối cảnh mới và phù hợp với quan điểm, định hướng của Đảng, Nhà nước và triển vọng phát triển của thị trường BĐS Việt Nam trong thời gian sắp tới.

Nguồn: Vietstock