Vốn ngoại vẫn chưa vội chảy vào chứng khoán Việt

Khối ngoại vẫn tiếp tục bán ròng trong xu hướng rút ròng dòng vốn của thị trường quỹ đầu tư toàn cầu. Các nhà phân tích kỳ vọng dòng vốn đầu tư gián tiếp sẽ quay trở lại theo chiều hướng tích cực hơn trong năm sau, khi các yếu tố vĩ mô được cải thiện. Tuy nhiên, về dài hạn, Việt Nam vẫn cần cải thiện chất lượng hàng hóa cũng như cấu trúc thị trường.

Vốn ngoại tiếp tục rút ròng

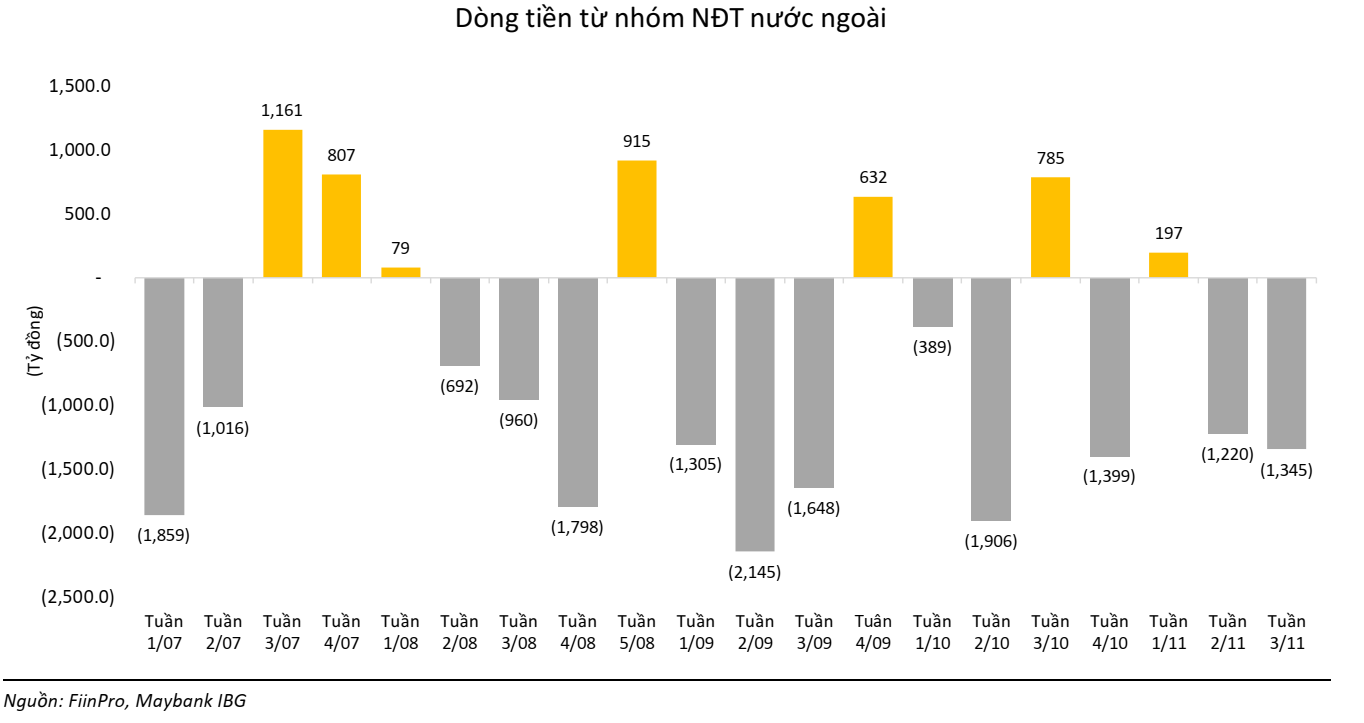

Các nhà đầu tư nước ngoài tiếp tục đẩy mạnh bán ròng trên thị trường chứng khoán trong tuần qua, với giá trị bán ròng đạt 1.345 tỉ đồng, tăng 10,3% so với tuần trước đó. Khối ngoại đã bán ròng 4 trên 5 phiên giao dịch, chỉ ghi nhận mua ròng trong phiên ngày 15-11 với giá trị 241,7 tỉ đồng.

Trái ngược với diễn biến dòng tiền khối ngoại, nhóm tổ chức trong nước và tự doanh lại tiếp tục mua ròng với giá trị lần lượt 1.099 tỉ đồng và 841 tỉ đồng. Tâm lý e ngại của khối ngoại đã gây áp lực đáng kể lên chỉ số VN-Index, dù tỷ lệ giao dịch của nhóm nhà đầu tư cá nhân vẫn chiếm vượt trội (quanh mức 90%).

Xu hướng nhà đầu tư cá nhân mua ròng trong khi khối ngoại bán ròng cũng diễn ra trong tháng 10, trong bối cảnh thanh khoản giảm mạnh (giá trị giao dịch bình quân mỗi phiên giảm 39% so với tháng 9, xuống còn 14.400 tỉ đồng). Trong đó, khối ngoại bán ròng chủ yếu tập trung ở nhóm ngành bán lẻ, ngân hàng và mua ròng các nhà sản xuất đồ uống.

Như vậy, phiên đóng cửa trong tuần trước đã nâng mức bán ròng từ đầu năm của khối ngoại lên 13.413 tỉ đồng, theo báo cáo của Công ty chứng khoán Maybank IB Việt Nam (MSVN).

Diễn biến cũng tương tự với nhóm các quỹ đầu tư chủ động và ETF, theo báo cáo dòng vốn toàn cầu tháng 11 của Công ty chứng khoán SSI. Lý do đưa ra là vì kết quả kinh doanh quí 3 không quá tích cực, yếu tố vĩ mô không thuận lợi. Do đó, dòng vốn giải ngân cũng thận trọng và có sự phân hóa đáng kể giữa các quỹ.

Tuy nhiên, điểm tích cực là mức độ rút ròng đã được thu hẹp lại so với trước đó, nhờ lực cầu bắt đáy xuất hiện trong nhịp giảm mạnh của thị trường hồi tháng 10. Lượng mua này giúp bù đắp được lượng vốn rút ra, giúp tổng dòng vốn đảo chiều tăng nhẹ 243 tỉ đồng trong tháng 10, sau khi bị rút mạnh trong hai tháng trước đó. Tính từ đầu năm, tổng giá trị vào ròng của các quỹ ETF đạt 526 tỉ đồng, theo SSI.

Hút vốn gián tiếp bền vững

Biến động về lãi suất đô la Mỹ, lợi suất trái phiếu chính phủ Mỹ tăng cao được các nhà phân tích cho là nguyên nhân khiến các dòng vốn gián tiếp toàn cầu có xu hướng rút ròng ra khỏi các thị trường trên toàn cầu, chứ không chỉ riêng gì Việt Nam.

Tuy nhiên, đến thời điểm hiện tại, tỷ giá tiền đồng được đánh giá là ổn định khi đà tăng đô la Mỹ đã chững lại và được kỳ vọng sẽ sớm kết thúc, cũng đồng thời giúp dòng vốn ngoại đi vào ổn định hơn. Các nhà phân tích đều cho rằng dự báo này cộng với sự hồi phục của nền kinh tế mới nổi, các quỹ sẽ chọn lọc kỹ hơn những nơi có câu chuyện riêng để đầu tư.

Theo nhóm phân tích của SSI, điểm tích cực là tỷ trọng phân bổ vào Việt Nam từ các quỹ chủ động đầu tư vào thị trường đang phát triển đang có xu hướng cải thiện, cho thấy Việt Nam vẫn là điểm đến hấp dẫn về dài hạn và có thể phần nào hưởng lợi từ xu hướng rút ròng ra khỏi Trung Quốc. Tuy nhiên, mức độ đầu tư sẽ không quá đột biến khi các biến số vĩ mô chưa có sự cải thiện rõ nét.

Dù vậy, yếu tố mùa vụ (có xu hướng chảy mạnh trong quí 4 và quí 1), cũng như các nhịp điều chỉnh mạnh của thị trường trong giai đoạn này được kỳ vọng sẽ giúp cải thiện dòng vốn đầu tư gián tiếp trong ngắn hạn.

Nhìn lại thị trường từ năm 2019 đến nay, vốn ngoại luôn có xu hướng rút ròng đáng kể khi biến động ngoại hối diễn ra mạnh mẽ ở nhiều quốc gia. Việc thu hút dòng vốn đầu tư gián tiếp theo hướng bền vững hơn cũng được nhắc đến nhiều, nhưng chưa có sự cải thiện đáng kể nào.

Theo ông Nguyễn Duy Linh, Tổng giám đốc Công ty chứng khoán VPBank (VPBankS), dòng vốn đầu tư gián tiếp chảy vào phụ thuộc nhiều yếu tố, từ tốc độ và chất lượng, hàng hóa, sự minh bạch của thị trường, quan trọng hơn là các doanh nghiệp thỏa tiêu chí đầu tư của tổ chức.

Vướng mắc được nhắc đến nhiều là câu chuyện của số lượng chất lượng “hàng hóa” trên thị trường, vốn là một “chất xúc tác tốt” cho dòng vốn gián tiếp. Một phần trong đó đến từ việc cổ phần hóa các tập đoàn, tổng công ty nhà nước đang bị chững lại khi vướng phải vấn đề định giá.

Đánh giá tương tự, ông Dominic Scriven, Chủ tịch Công ty quản lý quỹ Dragon Capital, nhắc đến một vấn đề lớn của thị trường chứng khoán là sự đa đạng về ngành nghề, khi nhóm ngân hàng và bất động sản chiếm tỷ trọng vốn hóa quá lớn (ngân hàng chiếm gần 40% trong khi bất động sản gần 17%).

“Một câu hỏi lớn là cơ cấu của thị trường chứng khoán liệu có phản ánh đúng cơ cấu GDP Việt Nam hay không?”, ông Dominic nói tại buổi hội nghị đầu tư vào giữa tháng 11, đồng thời lấy dẫn chứng về lĩnh vực xuất khẩu đóng góp lớn cho GDP Việt Nam nhưng số doanh nghiệp xuất khẩu lại “nghèo nàn” và gần như không thay đổi nhiều trong thời gian qua.

Đại diện của quỹ đầu tư vào Việt Nam từ thời kỳ đầu cũng cho rằng không cần “chờ đợi” các doanh nghiệp nhà nước cổ phần hóa, mà chính bản thân các doanh nghiệp tư nhân của Việt Nam cũng phải chủ động và mạnh dạn hơn, có thể bắt đầu từ câu chuyện quan hệ với các nhà đầu tư.

Một câu chuyện khác cũng được ông Dominic nhấn mạnh là sự cải thiện về cấu trúc thị trường để hấp dẫn khối ngoại hơn, bao gồm việc cải thiện và tăng cường vai trò của nhóm các thành viên tham gia thị trường, phát huy vai trò của nhà đầu tư tổ chức. “Các nhà đầu tư nước ngoài đang nhìn rất nhiều vào ý này”, ông nói.

Câu chuyện trở lại việc được nhắc đến nhiều trong thời gian qua là nâng hạng thị trường, điều kiện được đánh giá là sẽ giúp Việt Nam hút dòng vốn gián tiếp đáng kể hơn.

Theo đó, đại diện VPBankS ước tính khoảng 600 triệu đô la Mỹ có thể chảy vào từ các quỹ thụ động (với giả định tỷ trọng của Việt Nam trong chỉ số thị trường mới nổi khoảng 0,7%). Đồng thời, ước tính các quỹ cũng sẽ đầu tư gấp 5 lần khi Việt Nam được nâng hạng lên thị trường mới nổi của FTSE.

Hiện nay, các chuyên gia đánh giá cơ quan quản lý đang rất tích cực trong việc cải thiện các điều kiện của thị trường, từ hệ thống KRX, cho đến các hoạt động thanh toán giao dịch. Tuy nhiên, vướng mắc được nhắc đến nhiều yêu cầu ký quỹ trước giao dịch đối với các nhà đầu tư nước ngoài, rào cản liên quan đến sở hữu nước ngoài của các doanh nghiệp Việt Nam, đó là chưa kể đến một số điều kiện khó thực hiện như yêu cầu về dòng tiền ngoại hối di chuyển tự do.

Nhưng câu chuyện thăng hạng là câu chuyện còn dài kỳ, chưa thể nhắc đến sớm trong năm sau. Ông Linh của VPBankS kỳ vọng Việt Nam có thể được thông báo nâng hạng sớm nhất vào tháng 9-2024 theo các tiêu chí của FTSE, trước khi chính thức nâng hạng vào tháng 9-2025. Còn đối với MSCI, hi vọng đặt ra là Việt Nam có thể được đưa vào danh sách theo dõi nâng hạng trong kỳ đánh giá thường niên vào tháng 6-2025.

“Chúng ta đang đạt tới hạn về việc thu hút vốn gián tiếp do đã được đưa lên mức tỷ trọng cao nhất của thị trường cận biên. Trong tương lai, để có thể thu hút thêm dòng vốn này, mấu chốt là việc thị trường chứng khoán Việt Nam phải nâng hạng lên thị trường mới nổi”, ông Linh kết luận

Nguồn: thesaigontimes