Đường trung bình động MA là gì? Cách sử dụng đường MA hiệu quả

Đường trung bình động MA là công cụ phân tích đơn giản được sử dụng phổ biến trên thị trường tài chính hiện nay. Nếu biết vận dụng đúng cách, trung bình động sẽ mang lại nhiều lợi ích cho các nhà đầu tư. Vì vậy, hãy cùng PHÂN TÍCH CHỨNG KHOÁN theo dõi bài viết sau đây để có thêm nhiều thông tin cần thiết về đường trung bình MA cũng như cách sử dụng nó hiệu quả trong đầu tư chứng khoán nhé.

Đường trung bình động MA là gì?

Đường trung bình động MA – Moving Average là đường trung bình của chuỗi giá cả trên thị trường của cổ phiếu trong một khoảng thời gian nhất định. Đây là một chỉ báo kỹ thuật được sử dụng trên thị trường tài chứng khoán. Đường MA thường dùng để theo dõi sự vận động của giá cổ phiếu theo các xu hướng tăng, giảm hay bình ổn dựa vào dữ liệu giá ở quá khứ.

Trung bình động MA được xem là chỉ báo chậm, không có tác dụng để dự báo mà được sử dụng chủ yếu để theo dõi diễn biến giá bằng cách làm mượt dữ liệu giá trong một khoảng thời gian cụ thể, ví dụ như 10 ngày, 20 ngày đối với MA ngắn hạn, 50 ngày cho trung hạn và 100 hoặc 200 ngày đối với dài hạn. Các đường trung bình thường sẽ có độ trễ nhất định so với giá (đặc biệt trong ngắn hạn).

Các loại Đường trung bình động MA được dùng phổ biến

Đường trung bình động được chia ra thành nhiều loại khác nhau, trong đó có 3 loại được sử dụng phổ biến nhất trên thị trường, đó là:

-

Đường trung bình động đơn giản SMA – Simple Moving Average

Đường SMA là dạng đơn giản nhất của đường MA, được tính bằng trung bình cộng của một tổ hợp giá nhất định trong một khoảng thời gian xác định. Chỉ báo SMA được dùng để xác định xu hướng giá cổ phiếu sẽ tiếp tục hay đảo chiều ngược lại, từ đó tạo ra các tín hiệu giúp nhà đầu tư nhận biết được thời điểm thích hợp để đưa ra quyết định mua vào và bán ra.

Các đường trung bình SMA phổ biến

- Đường SMA dùng trong ngắn hạn: SMA(10), SMA(14)

- Đường SMA dùng trong trung hạn: SMA(50)

- Đường SMA dùng trong dài hạn: SMA(100), SMA(200)

Công thức tính SMA

SMA = (P 1 + P 2 + ……… + P n ) / n

Trong đó: P n là mức giá trong khoảng thời gian n

n là khoảng thời gian

Ví dụ về cách tính SMA

Ta có số liệu về giá của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam Vietcombank (VCB) từ ngày 09/12/2021 – 15/12/2021 như sau:

(Đơn vị: Nghìn đồng)

Tính SMA của VCB trong 5 ngày từ 09/12 – 15/12

SMA (VCB) = (99.9 + 99.3 + 99.6 + 100 + 99.2)/ 5

- SMA = 99.6 (nghìn đồng)

Ưu, nhược điểm của đường SMA

- Ưu điểm:

- Đường SMA được sử dụng phổ biến, nên nó phản ánh tâm lý của nhà đầu tư tại ngưỡng hỗ trợ và kháng cự khá sát thực tế.

- SMA phản ứng chậm do đó nó loại trừ được các biến động nhiễu giá ngắn hạn, giúp nhà đầu tư phát hiện ra các bẫy giá trong dài hạn. => Mức độ tin cậy cao

- Nhược điểm:

- Coi trọng số của giá tất cả các ngày là như nhau, vì vậy SMA thường sẽ phản ứng chậm và thiếu độ nhạy khi có những biến động lớn của giá trong ngắn hạn.

-

Đường trung bình lũy thừa EMA – Exponential Moving Average

Đường EMA là một dạng khác của đường MA dùng để tạo tín hiệu mua, bán dựa trên giao thoa và phân kỳ so với mức giá trung bình ở quá khứ. EMA được tính bằng công thức hàm mũ, thường dùng trong khoảng thời gian nhất định như 20 ngày, 30 ngày, 90 ngày và 200 ngày. Khác với SMA là phản ánh sự tác động của tất cả các giá trị của giá kéo dài từ quá khứ đến hiện tại, thì EMA sẽ đặt trọng tâm vào các biến động giá tại thời điểm gần nhất. Do đó, chỉ báo EMA khá nhạy cảm với các biến động ngắn hạn, nhận biết nhạy với các tín hiệu bất thường hơn so với SMA. Nhờ vậy mà nhà đầu tư cũng sẽ có được các dự báo để phản ứng nhanh và kịp thời hơn với các biến động này.

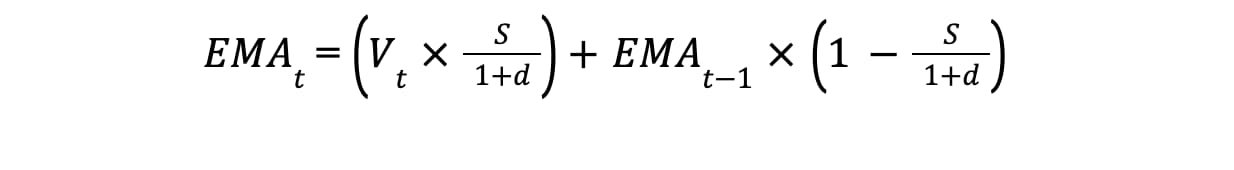

Công thức tính EMA

Trong đó: Vt là giá cổ phiếu ngày hôm nay

S là hệ số làm mượt (hệ số nhân)

EMAt là giá trị EMA ngày hôm nay

EMAt-1 là giá trị EMA ngày hôm trước

d là số ngày

Ưu, nhược điểm của đường EMA

- Ưu điểm:

- Vì EMA chú trọng vào các biến động giá gần nhất, nên nó khá nhạy với các chuyển động giá trong ngắn hạn, giúp nhận biết các tín hiệu đảo chiều nhanh hơn và rõ ràng hơn. Từ đó, giúp nhà đầu tư phản ứng nhanh hơn trước các biến động giá ngắn hạn của thị trường.

- Nhược điểm:

- EMA quá nhạy với các biến động giá nên dễ khiến nhà đầu tư bắt sai tín hiệu, rơi vào các bẫy giá.

- Càng về dài hạn thì EMA càng mất đi vai trò của mình.

-

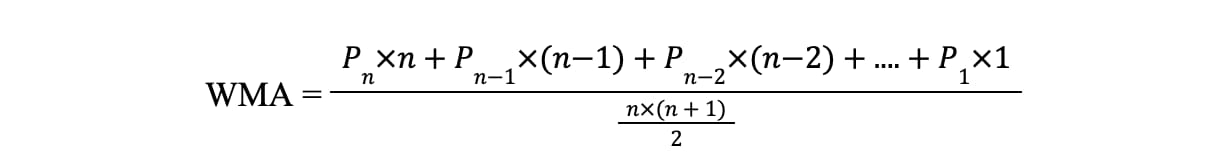

Đường trung bình tỉ trọng tuyến tính WMA – Weighted Moving Average

Đường WMA là đường trung bình động có công thức tính khá phức tạp với mục tiêu trọng tâm giống với EMA là tập trung vào những giá trị gần nhất với hiện tại. Vì vậy, WMA được dùng để nhận biết sự vận động của mức giá có khối lượng lớn ở thời điểm mới nhất.

Đường WMA có liên quan đến dòng tiền nên khi sử dụng chỉ báo này, các nhà đầu tư sẽ nhận được các tín hiệu mạnh mẽ và rõ ràng hơn. Không những vậy, WMA chú trọng vào yếu tố chất lượng dòng tiền nên mức độ tin cậy của chỉ báo này sẽ cao hơn hai chỉ báo còn lại, nhà đầu tư sẽ có thể hạn chế được các biến động giả gây nhiễu loạn tốt hơn.

Một số báo hiệu của WMA:

- Nếu phiên giao dịch phát tín hiệu mua, đường WMA sẽ nhanh chóng cho tín hiệu cắt giá lên.

- Nếu phiên giao dịch phát tín hiệu bán, đường WMA sẽ nhanh chóng cho tín hiệu cắt giá xuống sớm hơn.

Công thức tính WMA

Trong đó: Pn là mức giá trong khoảng thời gian n

n là khoảng thời gian

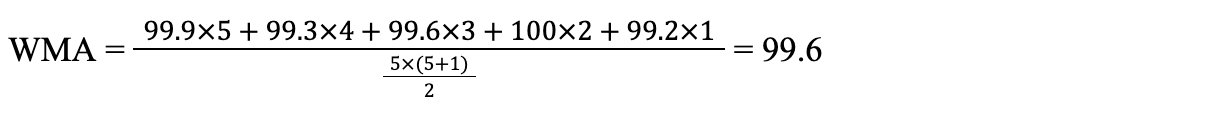

Ví dụ về cách tính WMA:

Tiếp tục sử dụng bảng số liệu trên ví dụ về cách tính SMA về giá của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam Vietcombank (VCB) từ ngày 09/12/2021 – 15/12/2021, ta có:

Ưu, nhược điểm của đường WMA

- Ưu điểm:

- WMA vừa phản ứng nhạy hơn với sự thay đổi của giá, vừa giúp tránh được các bẫy tăng giá vì đường WMA được tính bằng trọng số của các bước giá có thanh khoản cao nên lọc bỏ được các nhiễu giá. Từ đó, các nhà đầu tư nhanh chóng và dễ dàng nhận ra các tín hiệu mua bán hơn.

- WMA quan trọng đến chất lượng dòng tiền của cổ phiếu nên độ tin cậy cao, do đó khi sử dụng WMA xác định xu hướng, hay làm các ngưỡng hỗ trợ và kháng cự sẽ chính xác hơn.

- Nhược điểm:

- Tương tự EMA, WMA cũng quá nhạy và có thể đưa ra tín hiệu đánh lừa nhà đầu tư

- Càng về dài hạn thì WMA càng mất đi vai trò của mình.

Ưu, nhược điểm của Đường trung bình động MA

-

Ưu điểm

- Đường trung bình động có thể dùng để lọc ra các biến động giá ngẫu nhiên.

- Có thể dùng như các đường hỗ trợ hoặc kháng cự.

- Đơn giản và dễ hiểu, có thể sử dụng kết hợp nhiều đường trung bình động cùng lúc mà không gây rối rắm.

-

Nhược điểm

- Do chỉ xét trong một khoảng thời gian nhất định nên đường MA cần được áp dụng lên nhiều khung thời gian khác nhau cùng lúc để đưa ra dự báo chính xác hơn.

- Thường bỏ qua các biến động/ảnh hưởng phức tạp của thị trường

- Ít phản ứng với các biến động chủ quan của thị trường, ví dụ các yếu tố có tính chu kỳ hoặc mùa vụ.

Ưu, nhược điểm của đường trung bình động MA

Ưu, nhược điểm của đường trung bình động MA

Ý nghĩa của chỉ báo Đường trung bình động MA trong phân tích

Đường trung bình động được sử dụng rộng rãi trong phân tích kỹ thuật nhằm ghi lại sự thay đổi trung bình trong chuỗi dữ liệu theo thời gian, từ đó đưa ra các phân tích để tối ưu lợi nhuận từ các mô hình chuyển động giá của chứng khoán. Đồng thời, MA còn được sử dụng để xác nhận những nghi ngờ về một sự thay đổi giá nào đó có thể đang diễn ra.

Đường trung bình động giúp cắt giảm lượng nhiễu trên biểu đồ giá. Nhìn vào hướng của MA để có thể vẽ ra phác thảo cơ bản về hướng giá đang di chuyển. Nếu đường MA nghiêng lên, giá đang tăng về tổng thể; ngược lại nếu góc nghiêng xuống thì giá đang giảm về tổng thể và đi ngang tức giá có khả năng duy trì trong một phạm vi nhất định.

Đường trung bình động cũng có thể hoạt động như các đường hỗ trợ và kháng cự. Nếu phần lớn giá nằm trên đường MA thì thị trường đang trong xu hướng tăng, lúc này đường MA đóng vai trò như một ngưỡng hỗ trợ quan trọng của xu hướng tăng đó. Tương tự, đường MA nằm trên đường giá của xu hướng giảm sẽ đóng vai trò như một ngưỡng kháng cự.

Ý nghĩa đường trung bình động MA

Ý nghĩa đường trung bình động MA

Cách sử dụng Đường trung bình động MA hiệu quả

-

Tín hiệu giao cắt giữa đường MA và đường giá

Cách sử dụng này hướng đến việc vào lệnh mua/ bán sau khi đã phân tích xu hướng. Việc này đồng thời thể hiện mối quan hệ giữa đường trung bình động và kỳ vọng về giá của nhà đầu tư:

- Nếu phần lớn giá nằm trên đường MA chứng tỏ kỳ vọng của nhà đầu tư cao hơn so với giai đoạn trước, giá thị trường đang trong xu hướng tăng.

=> Nên quyết định mua ngay khi giá cắt lên hoặc giá điều chỉnh về các đường MA.

- Nếu phần lớn giá nằm dưới đường MA thể hiện kỳ vọng của nhà đầu tư thấp hơn so với giai đoạn trước, giá thị trường đang trong xu hướng giảm.

=> Nên bán ngay khi giá cắt xuống hoặc khi giá hồi lại về các phía các đường MA.

Đây được xem là chiến lược giao dịch đơn giản nhất với đường MA nhưng cũng là chiến lược có nhiều tín hiệu gây nhiễu nhất, rủi ro nhất.

Để sử dụng được cách này hiệu quả, nên kết hợp với việc quan sát các biểu đồ nến và các phương pháp phân tích khác.

-

Tín hiệu giao cắt giữa đường MA nhanh và MA chậm

Để xác định tốc độ nhanh, chậm của các đường MA, ta sẽ dựa vào sự phản ứng của MA so với biến động giá. Các đường MA phản ứng nhạy hơn với biến động giá sẽ được gọi là đừng MA nhanh và ngược lại. Từ đây, có thể lợi dụng độ trễ hay chu kỳ từ đặc điểm về tính chất nhanh chậm này để xác định xu hướng giá. Cụ thể là:

- Đường MA nhanh nằm trên đường MA chậm => thị trường đang trong xu hướng tăng

- Đường MA nhanh nằm dưới đường MA chậm => thị trường đang trong xu hướng giảm.

Trong đó, đường MA có chu kỳ ngắn đóng vai trò là đường MA nhanh, đường MA có chu kỳ dài hơn sẽ là đường MA chậm.

Vận dụng tín hiệu này, nhà đầu tư có thể xác định cách vào lệnh mua/ bán khi mà đường MA nhanh giao với đường MA chậm, cụ thể như sau:

- Vào lệnh mua khi đường MA nhanh cắt MA chậm từ dưới lên => thị trường chuyển từ giảm sang tăng => tín hiệu này hay được gọi là Giao cắt vàng (Golden Cross).

- Vào lệnh bán khi đường MA nhanh cắt MA chậm từ trên xuống => thị trường chuyển từ tăng sang giảm => tín hiệu này hay được gọi là Giao cắt tử thần (Death Cross)

-

Giao dịch tại vùng hỗ trợ/kháng cự tạo bởi các đường MA

Nếu phần lớn giá nằm trên đường MA thì thị trường đang có xu hướng tăng, lúc này MA sẽ đóng vai trò như một ngưỡng hỗ trợ cho xu hướng tăng đó. Tương tự, khi MA nằm trên đường giá thì nó sẽ đóng vai trò như một ngưỡng kháng cự quan trọng đối với xu hướng giảm.

- Khi giá giảm, chạm vào đường MA ở mức hỗ trợ và có dấu hiệu bật trở lại

=> nên quyết định mua vào ngay thời điểm này.

- Khi giá tăng, chạm vào đường MA ở mức kháng cự và có dấu hiệu quay đầu lại => nên quyết định bán ra ngay thời điểm này.

Tuy nhiên, cần lưu ý một điều là đường MA có chức năng gần giống như các đường hỗ trợ và kháng cự thông thường nên đôi khi sẽ có vài trường hợp giá sẽ không bật trở lại ngay khi chạm vào đường trung bình động mà có thể vượt xa một chút rồi mới quay đầu.

Để sử dụng tín hiệu này hiệu quả hơn, nhà đầu tư kết hợp thêm với chiến lược giá breakout trên thị trường.

-

Kết hợp MA với các chỉ báo khác

Kết hợp đường MA và Bollinger Band

Bollinger bands là một chỉ báo được phát triển bởi nhà phân tích tài chính nổi tiếng thế giới – John Bollinger. Chỉ báo này được cấu tạo từ đường trung bình động MA và độ lệch chuẩn giá. Đường Bollinger Bands là một công cụ dùng để so sánh độ bất ổn định và các mức giá liên quan theo một khoảng thời gian. Công cụ này bao gồm 03 đường được thiết kế bao quanh hoạt động của giá một cổ phiếu, trong đó:

- Một đường trung bình ở giữa

- Một đường bên trên (SMA cộng 2 standard deviations)

- Một đường bên dưới (SMA trừ 2 standard deviations)

Chiến lược giao dịch kết hợp giữa đường MA và dải Bollinger Bands cũng vận dụng tín hiệu giao nhau giữa các đường trung bình động MA có chu kỳ khác nhau, từ đó xuất hiện các tín hiệu thay đổi về giá.

Cụ thể:

- Khi Dải Bollinger vượt trên đường MA, xuất hiện xu hướng tăng giá, nhà đầu tư có thể xem xét nhập lệnh mua.

- Khi Dải Bollinger giảm hoàn toàn xuống dưới đường MA, xuất hiện xu hướng giảm giá, lúc này nhà đầu tư có thể xem xét nhập lệnh bán để cắt lỗ kịp thời.

-

Kết hợp đường MA và dãy số Fibonacci

Fibonacci là một chỉ báo kỹ thuật có nguồn gốc từ lý thuyết toán học của nhà toán học người ý thời trung cổ – Leonardo Pisano.

Dãy số Fibonacci là một dãy số vô hạn thể hiện những tỷ lệ có xác suất xảy ra cao trong tự nhiên, được bắt đầu bởi số 0 và số 1, các số tiếp theo luôn bằng tổng của 2 số liền trước cộng lại.

Cụ thể sẽ là : 0,1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610…

Trong phân tích chứng khoán, Fibonacci được ứng dụng để xác định các mức hỗ trợ và kháng cự của đường giá cổ phiếu. Các mức phổ biến là 0%; 23,6%; 38,2%; 50%; 61,8% và 100% …

Dãy Fibonacci được sử dụng để tìm điểm vào lệnh khi thị trường điều chỉnh, còn đường MA giúp xác định xu hướng của giá. Vì vậy ta có thể kết hợp dãy số Fibonacci và đường MA để giao dịch hiệu quả. Cách giao dịch cụ thể như sau:

- Dùng công cụ dãy số Fibonacci để vào lệnh tại các mốc điều chỉnh

- Chờ xu hướng hình thành rõ ràng khi đường MA nhanh cắt đường MA chậm

-

Kết hợp đường MA và chỉ báo RSI

RSI (Relative Strength Index) hay còn được gọi là chỉ số sức mạnh tương đối, là một chỉ số kỹ thuật phục vụ cho quá trình phân tích các sản phẩm của thị trường tài chính. Về cơ bản, chỉ số RSI được xây dựng để đo lường mức độ thay đổi giá trong khoảng thời gian gần nhất. Từ đó, giúp các nhà đầu xác định điểm quá mua và quá bán của thị trường. RSI được hiển thị dưới dạng một bộ dao động từ 0 đến 100 và là một đồ thị di chuyển giữa 2 điểm cực trị.

Khi RSI cho thấy mức quá mua, lúc này thị trường đang có xu hướng tăng. Ngược lại, RSI thể hiện mức quá bán thì thị trường đang có xu hướng giảm. Vận dụng điều này để kết hợp hai đường MA nhanh, chậm với bộ lọc tín hiệu là chỉ báo RSI, cụ thể là:

- Đối với lệnh mua:

- Vào lệnh khi MA nhanh cắt lên MA chậm và chỉ báo RSI trên mức quy định

- Thoát lệnh khi MA nhanh cắt xuống đường MA chậm hoặc khi RSI dưới mức quy định

- Đối với lệnh bán:

- Vào lệnh khi MA nhanh cắt xuống MA chậm và chỉ báo RSI dưới mức quy định

- Thoát lệnh khi MA nhanh cắt lên MA chậm hoặc khi RSI trên mức quy định

Qua bài viết trên, PHÂN TÍCH CHỨNG KHOÁN hy vọng nhà đầu tư sẽ có thêm nhiều thông tin hữu ích về Đường trung bình động MA. Để cập nhật thêm nhiều kiến thức về chứng khoán, hãy cùng PHÂN TÍCH CHỨNG KHOÁN theo dõi thêm nhiều bài viết mới trên website phantichchungkhoan.net nhé!

Nguồn: yuanta