ROA là gì? Cách tính và ứng dụng (CHI TIẾT)

ROA là một trong những chỉ số đánh giá mức độ hiệu quả hoạt động của doanh nghiệp.

Chỉ số này rất quan trọng trong việc lựa chọn ra những cổ phiếu tốt.

Bởi những doanh nghiệp hoạt động hiệu quả trong dài hạn luôn luôn đem lại giá trị rất lớn cho cổ đông.

Trong bài viết này hãy cùng Phân Tích Chứng Khoán tìm hiểu thật kĩ về chỉ số ROA, cách tính và áp dụng chỉ số này trong thực tế.

Chỉ số ROA giúp nhà đầu tư có cái nhìn rõ ràng hơn về độ hiệu quả sử dụng tài sản của doanh nghiệp, trước khi đưa ra quyết định đầu tư của mình.

Trước hết, hãy cùng Phân Tích Chứng Khoán tìm hiểu cách tính ROA.

Cách xác định chỉ số ROA

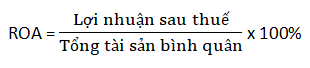

Công thức:

Phân Tích Chứng Khoán giới thiệu 2 cách xác định chỉ số ROA:

Tính chỉ số ROA trên báo cáo tài chính

Bạn có thể dễ dàng tính toán chỉ số ROA từ Báo cáo tài chính (BCTC) của doanh nghiệp, và được công bố định kỳ hàng quý và hàng năm.

Ví dụ: Tính chỉ số ROA của Tổng công ty hàng không Việt Nam (HVN) năm vào 2018

Bước 1: Xác định chỉ tiêu Lợi nhuận sau thuế

Trên báo cáo kết quả hoạt động kinh doanh, ta lấy lợi nhuận sau thuế của HVN năm 2018 là 2,598 tỷ đồng.

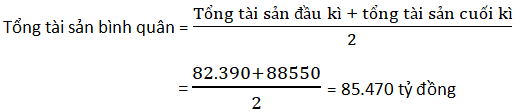

Bước 2: Xác định chỉ tiêu tổng tài sản bình quân

Chỉ tiêu LNST phản ánh kết quả kinh doanh của cả năm 2018.

Do đó, nếu chỉ lấy tổng tài sản tại thời điểm 31.12.2018, sẽ không phản ánh đúng bản chất thay đổi về tài sản của công ty trong cả một năm.

Để tăng tính chính xác, ta sẽ sử dụng chỉ tiêu tổng sản sản bình quân:

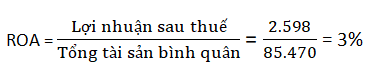

Bước 3: Tính chỉ số ROA

Việc còn lại bạn chỉ cần thay số liệu vào công thức:

Lấy chỉ số ROA qua những nguồn dữ liệu có sẵn

Để thuận tiện hơn, ngoài cách tự tính, bạn cũng có thể sử dụng trực tiếp dữ liệu của các công ty chứng khoán.

Các công ty chứng khoán thông thường tính sẵn các chỉ số tài chính, bạn chỉ cần lấy những số liệu này từ Website của họ.

Ý nghĩa của chỉ số ROA

ROA đó là một chỉ số cơ bản, cho bạn biết mức độ hiệu quả quản lý tài sản của công ty.

Với 1 đồng tài sản đầu tư ban đầu, công ty có thể tạo được ra bao nhiêu đồng lợi nhuận sau thuế.

Chỉ số ROA cao và ổn định trong một thời gian dài đó là dấu hiệu tích cực cho thấy công ty sử dụng tài sản ngày càng hiệu quả và tối ưu các nguồn lực sẵn có.

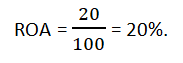

Ví dụ: Công ty A có tổng tài sản bình quân là 100 tỷ, mỗi năm lợi nhuận là 20 tỷ.

Vậy công ty A có chỉ số ROA:

Điều này đồng nghĩa với việc:

Với 1 đồng tài sản, mỗi năm công ty sẽ tạo ra 0,2 đồng lợi nhuận sau thuế.

Vậy 20% là cao hay thấp? Và Liệu đã đủ tốt hay chưa?

Chỉ số ROA bao nhiêu là tốt?

Chỉ số ROA có cách tính đơn giản, nhưng con số chúng ta tính ra bao nhiêu mới là đủ tốt?

Điều này phụ vào:

- Lĩnh vực mà công ty đó đang hoạt động

- So sánh ROA các đối thủ cùng ngành

- So sánh ROA với kết quả trong quá khứ

Chúng ta sẽ đi vào chi tiết từng tiêu chí:

Công ty đó đang hoạt động trong lĩnh vực nào?

Các nhóm ngành khác nhau thường thì có những đặc điểm khác nhau về cơ cấu tài sản.

Với các công ty hoạt động trong ngành công nghiệp nặng như: Thép, xi măng,… thường yêu cầu tài sản cố định rất lớn. Do đó chỉ số ROA sẽ tương đối thấp.

Ngược lại, những công ty trong công nghệ thông tin, hàng tiêu dùng,… không yêu cầu quá lớn tài sản cố định để vận hành, thường có chỉ số ROA cao.

Dưới đây là chỉ số ROA của 3 doanh nghiệp hoạt động trong các lĩnh vực khác nhau:

| Tên công ty | Lợi nhuận sau thuế (Tỷ đồng) | Tổng tài sản (tỷ đồng) | ROA |

| CPCP Xi măng Vicem Hà Tiên 1 | 641 | 10.855 | 5,9% |

| CTCP FPT | 3.243 | 27.378 | 11,8% |

| CTCP Sữa Việt Nam – Vinamilk | 10.205 | 36.016 | 28,3% |

Sẽ thật khập khiễng nếu bạn so sánh ROA của các công ty hoạt động ở các ngành khác nhau.

Do đó chúng ta nên chọn các công ty hoạt động trong cùng ngành để so sánh.

So sánh ROA với số trung bình ngành

Trong ví dụ này, chúng ta hãy cùng xem thử CPCP Thủy sản Vĩnh Hoàn (Mã: VHC)

Và một số cổ phiếu trong cùng ngành…

Doanh nghiệp có chỉ số ROA lớn hơn so với trung bình ngành là một dấu hiệu tốt cho thấy doanh nghiệp đang quản trị tài sản hiệu quả.

Cụ thể:

Chỉ số ROA năm 2018 của VHC là 25,4%, cao hơn so với mức trung bình của ngành thủy sản năm 2018 là 14%.

Như vậy Vĩnh Hoàn đang cho thấy công ty đang quản trị tài sản hiệu quả, vượt trội so với mức trung bình ngành.

Tuy nhiên so sánh với “bạn bè” xung quanh là chưa đủ, chúng ta cũng nên so sánh với chính doanh nghiệp đó trong quá khứ.

Tránh trường hợp chỉ số ROA của doanh nghiệp đi xuống nhưng vẫn tốt hơn so với trung bình ngành.

So sánh chỉ số ROA với kết quả trong quá khứ

Bạn nên so sánh ROA của doanh nghiệp với chính nó trong quá khứ, để biết liệu công ty có đang hoạt động tốt lên hay không.

| Đơn vị: Tỷ đồng | 2014 | 2015 | 2016 | 2017 | 2018 |

| Lợi nhuận sau thuế | 462 | 320 | 565 | 604 | 1.442 |

| Tổng tài sản | 4.491 | 4.356 | 4.450 | 5.042 | 6.298 |

| ROA của VHC (%) | 7,2% | 12,8% | 12,7% | 25,4% |

Có thể thấy Vĩnh Hoàn đang sử dụng tài sản hiệu quả hơn với chính nó trong quá khứ.

Chỉ số ROA tăng trưởng qua các năm và cao hơn so với trung bình ngành

Đây là tín hiệu rất tích cực và là một những tiêu chí quan trọng để Phân Tích Chứng Khoán chọn ra những cổ phiếu tuyệt vời.

Tuy nhiên không có chỉ số nào là hoàn hảo, bạn nên kết hợp sử dụng ROA với các chỉ số tài chính khác để thấy rõ hơn bức tranh tài chính của doanh nghiệp.

Mối quan hệ giữa chỉ số ROA và ROE

Có thể nói ROA và ROE là 1 cặp chỉ số tuyệt vời để bổ sung cho nhau.

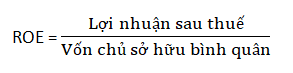

Công thức tính chỉ số ROE:

Dễ thấy chỉ số ROE không đề cập tới cơ cấu tài chính của doanh nghiệp.

Có nhiều thường hợp ROE tăng cao chủ yếu lại đến từ việc doanh nghiệp tăng sử dụng đòn bẩy tài chính, thay vì nâng cao hiệu quả sản suất.

Trong khi đó, chỉ tiêu tài sản trong ROA bao gồm cả vốn chủ sở hữu và nợ vay sẽ giúp bạn khắc phục được vấn đề này.

Ví dụ so sánh chỉ số ROA, ROE của BMP và NTP năm 2018:

| Năm 2018 | Đơn vị | Lĩnh vực hoạt động | Nhựa Tiền Phong (Mã: NTP) | Nhựa Bình Mình (Mã: BMP) |

| Chỉ số ROE | % | Vật liệu xây dựng | 17% | 17% |

| Chỉ số ROA | % | Vật liệu xây dựng | 9% | 15% |

Chỉ chỉ sử dụng chỉ số ROE, sẽ thật vội vàng nếu bạn kết luận ngay NTP và BMP đang hoạt động hiệu quả ngang nhau.

Tuy nhiên kết hợp chỉ số ROA và ROE cho chúng ta biết rằng, NTP đang sử dụng vay nợ để tài trợ cho hoạt động sản xuất.

Mức độ hiệu quả quản lý tài sản của NTP là chưa cao (ROA thấp hơn BMP) và cơ cấu tài chính cũng nhiều rủi ro hơn hơn BMP.

Khi kết hợp cặp chỉ số này, bạn không những đánh giá được mức độ hiệu quả của hoạt động sản xuất, mà còn có cái nhìn rõ hơn về cơ cấu tài chính của doanh nghiệp.

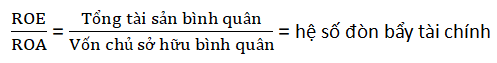

Tips: Sử dụng tỷ lệ ROE/ROA để hiểu rõ hơn cơ cấu tài chính của doanh nghiệp

Lấy ví dụ về chỉ số ROA và ROE của Vicoston (Mã: VCS) qua các năm:

| 2015 | 2016 | 2017 | 2018 | |

| ROA | 14.9% | 22.1% | 31.4% | 27.4% |

| ROE | 45.4% | 55.3% | 58.4% | 43.8% |

Ta có thể thấy ROE năm 2016 – 2017 của VCS tăng không đáng kể, nhưng ROA thì tăng rất mạnh.

Phân Tích Chứng Khoán thường sử dụng tỷ lệ ROE/ROA để hiểu rõ hơn chuyện gì đang diễn ra ở đây:

Hệ số đòn bẩy tài chính thể hiện mối quan hệ giữa phần vốn được hình thành từ nợ vay và vốn chủ sở hữu.

Hệ số đòn bẩy tài chính cao chứng tỏ doanh nghiệp đang sử dụng nợ vay để thúc hoạt động sản xuất.

| 2015 | 2016 | 2017 | 2018 | |

| ROA | 14.9% | 22.1% | 31.4% | 27.4% |

| ROE | 45.4% | 55.3% | 58.4% | 43.8% |

| ROE/ROA | 3.04 | 2.50 | 1.86 | 1.60 |

Hệ số đòn bẩy tài chính của công ty từ 2015 – 2017 giảm nhanh.

Chứng tỏ sau quá trình nợ vay để đầu tư máy móc, thiết bị, thì Vicostone đang tích cực trả nợ vay và giảm bớt rủi ro tài chính của mình.

Nếu chỉ sử dụng chỉ số ROA, chúng ta chỉ có thể kết luận rằng VCS đang quản lý tài sản tốt hơn.

Vậy nên Phân Tích Chứng Khoán khuyến khích bạn sử dụng linh hoạt các chỉ số tài chính để có được bức tranh rõ hơn về doanh nghiệp.

Bottom lines

Chỉ số ROA là một chỉ số đơn giản nhưng được sử dụng rất phổ biến trong giới đầu tư.

Bạn cũng nên kết hợp sử dụng ROA với một số chỉ số khác, để có cái nhìn toàn diện về mức độ hoạt động hiệu quả của doanh nghiệp.

Hi vọng bạn sẽ có cái nhìn chi tiết về chỉ số ROA và cách áp dụng chỉ số này trong việc lựa chọn cổ phiếu của mình.

Nguồn: govalue