Ý nghĩa chỉ số sức mạnh tương đối RSI trong lựa chọn cổ phiếu

RSI viết tắt cho cụm từ Relative Strength Index (Chỉ số sức mạnh tương đối). Đây là chỉ số được sử dụng trong phân tích kỹ thuật. Chỉ số sức mạnh tương đối RSI đo lường được mức độ thay đổi giá cổ phiếu so với biến động giá trong quá khứ bằng cách so sánh giữa số ngày tăng điểm với giảm điểm.

Chỉ số RSI là gì?

RSI viết tắt cho cụm từ Relative Strength Index (Chỉ số sức mạnh tương đối). Đây là chỉ số được sử dụng trong phân tích kỹ thuật. Chỉ số sức mạnh tương đối RSI đo lường được mức độ thay đổi giá cổ phiếu so với biến động giá trong quá khứ bằng cách so sánh giữa số ngày tăng điểm với giảm điểm.

Chỉ số RSI là phát minh của J.Welles Wilder vào năm 1978 và được mô tả trong cuốn sách “New Concepts in Technical Trading Systems”.

Nội dung chỉ số của RSI

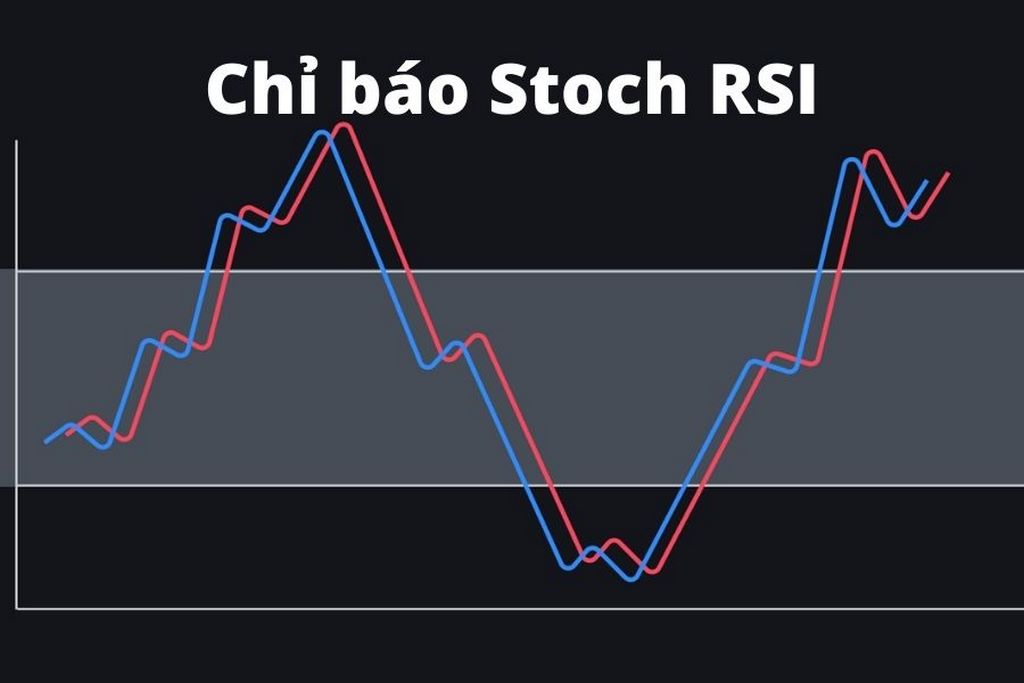

- Khi tính toán chỉ số này, Wilder khẳng định rằng ngưỡng quá mua xuất hiện sau khi thị trường đã tăng điểm trong một thời gian dài và ngưỡng quá bán xảy ra sau một thời gian dài thị trường giảm điểm. Chỉ số RSI >70 được coi là nằm trong vùng quá mua và chỉ số RSI < 30 được coi là nằm trong vùng quá bán. Ở giữa mức 30 và 70 được coi là vùng trung tính, với mức 50 được coi là dấu hiệu không có xu hướng.

- Chỉ số sức mạnh tương đối RSI đo lường sức mạnh của giá chứng khoán với giá lịch sử của chính chứng khoán đó chứ không phải với chứng khoán khác.

- Khi tính toán chỉ số này, Wilder giả định rằng ngưỡng quá mua xuất hiện sau khi thị trường đã tăng điểm trong một thời gian quá dài và ngưỡng quá bán xảy ra sau một thời gian dài thị trường giảm điểm. Chỉ số RSI >70 được coi là nằm trong vùng quá mua và < 30 được coi là nằm trong vùng quá bán. Ở giữa mức 30 và 70 được coi là vùng trung tính, với mức 50 được là dấu hiệu không có xu hướng.

- Chỉ số sức mạnh tương đối RSI đo lường sức mạnh của giá chứng khoán với giá lịch sử của chính chứng khoán đó chứ không phải với chứng khoán khác.

- Khi tính toán chỉ số này, Wilder giả định rằng ngưỡng quá mua xuất hiện sau khi thị trường đã tăng điểm trong một thời gian quá dài và ngưỡng quá bán xảy ra sau một thời gian dài thị trường giảm điểm. Chỉ số RSI >70 được coi là nằm trong vùng quá mua và < 30 được coi là nằm trong vùng quá bán. Ở giữa mức 30 và 70 được coi là vùng trung tính, với mức 50 được là dấu hiệu không có xu hướng.

- Chỉ số sức mạnh tương đối RSI đo lường sức mạnh của giá chứng khoán với giá lịch sử của chính chứng khoán đó chứ không phải với chứng khoán khác.

- Chỉ số RSI trong 14 ngày là chỉ số được sử dụng nhiều nhất.

Xem thêm: Chỉ số P/E là gì? Chỉ số P/E như thế nào là tốt? (+Ví dụ)

Công thức tính chỉ số

Trong đó:

- RSI = Mức tăng trung bình/ Mức giảm trung bình

- RS = Sức mạnh tương đối (Relative Strength)

Ý nghĩa của chỉ số sức mạnh RSI

Chỉ số RSI có nhiều ý nghĩa trong việc xác định dấu hiệu tăng/giảm của thị trường. Khi chỉ số RSI lớn hơn 50, xu hướng của thị trường thường là xu hướng tăng điểm. Ngược lại, xu hướng thị trường là giảm điểm nếu chỉ số RSI nhỏ hơn 50.

Dựa vào chỉ số RSI mỗi nhà đầu tư sẽ cân nhắc điều chỉnh ngưỡng quá mua và ngưỡng quá bán đó dựa trên xu thế hiện tại của thị trường.

Ví dụ, nhà đầu tư A chọn ngưỡng 75 và 25 là ngưỡng quá mua và quá bán cho mình từ đó xây dựng một nguyên tắc trong đầu tư phù hợp. Nhà đầu tư có thể đặt một lệnh dừng mua cao hơn mức giá cao nhất trong ngày khi mà chỉ số RSI giảm 10 điểm so với đỉnh gần nhất (đỉnh của RSI quá 75).

Tham khảo thêm: Nhận định VN-Index tuần 19/09-23/09/2022 : Chờ phiên bùng nổ để tiến về lại mốc 1,300 điểm ?

Trên thế giới việc sử dụng chỉ số RSI cực kì phổ biến trong việc tìm kiếm cổ phiếu tiềm năng, trong đó nhà đầu tư lừng danh William O’Neil với phương pháp đầu tư CANSLIM nổi tiếng đã sử dụng công cụ này để tìm ra các cổ phiếu dẫn đầu (Leader) đó chính là các cổ phiếu đáp ứng chữ “L” trong mô hình lựa chọn cổ phiếu CANSLIM.

Tuy nhiên các nhà đầu tư cần lưu ý chỉ số RSI giúp nhà đầu tư tìm ra các cổ phiếu mạnh hơn thị trường nhưng không chỉ ra đó có phải cổ phiếu dẫn đầu hay không. Nhà đầu tư nên kết hợp với các phương pháp phân tích khác để chọn lựa cổ phiếu tốt và phù hợp với chiến lược đầu tư.

Nguồn: Pinetree